ΣΧΕΤΙΚΑ ΑΡΘΡΑ

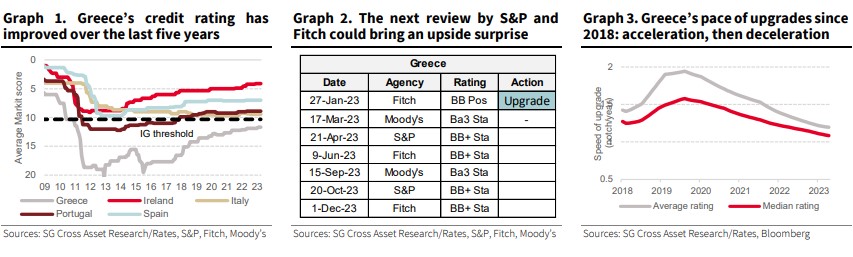

«Η εκτίμησή μας είναι ότι η αναβάθμιση της Ελλάδας από την S&P θα γίνει στις 20 Οκτωβρίου και από τη Fitch την 1η Δεκεμβρίου, λαμβάνοντας υπόψη ότι οι προηγούμενες αναβαθμίσεις έγιναν τον Απρίλιο του 2022 από την S&P και τον Ιανουάριο του 2023 από τη Fitch», αναφέρει η SG.

«Το καθεστώς επενδυτικής βαθμίδας είναι πιο πιθανό να συμβεί μέχρι το τέλος του 2023, μετά από 13 χρόνια. Η Societe Generale δεν θεωρεί κατάλληλη τη σημερινή συγκυρία για αναβάθμιση. Οι οίκοι αξιολόγησης είθισται να αποφεύγουν τη μεταβλητότητα και δεν θέλουν να αντιστρέφουν προηγούμενες αξιολογήσεις. Οι βουλευτικές εκλογές της Ελλάδας τον Μάιο είναι ένας από τους κινδύνους που θα μπορούσαν να κάνουν πιο σύνθετη την κατάσταση. Στο χειρότερο σενάριο, η νέα κυβέρνηση συνασπισμού θα μπορούσε να αντιστρέψει τις διαρθρωτικές μεταρρυθμίσεις, οι οποίες θεωρούνται ζωτικής σημασίας για την οικονομική και δημοσιονομική βελτίωση της Ελλάδας. Αυτό είναι πολύ απίθανο να συμβεί, αλλά η αξιολόγηση και οι οίκοι αξιολόγησης είναι απίθανο να αναβαθμίσουν τη χώρα πριν μειωθεί η αβεβαιότητα για το αν θα υπάρχει συνέχεια στις μεταρρυθμίσεις», τονίζει η SG.

Πώς να κινηθούν οι αγορές ενόψει της αναβάθμισης

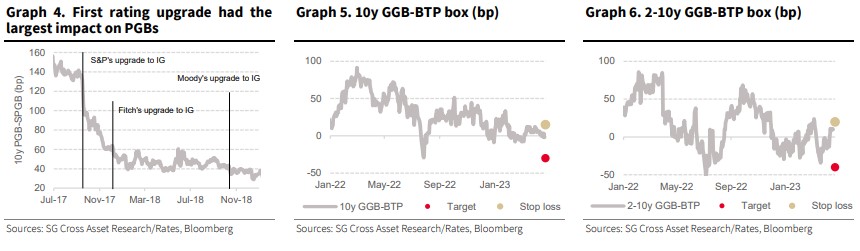

Αναφορικά με τα ομόλογα, η σύσταση της τράπεζας είναι επαναφορά στη μακροχρόνια θέση της υπέρ των ελληνικών 10ετών έναντι των ιταλικών, εν όψει της αναθεώρησης της S&P.

«Το τρέχον επίπεδο είναι 1 μ.β. και ο στόχος είναι στις -30 μ.β. σε περίπτωση αναβάθμισης της αξιολόγησης. Η τράπεζα θα έκλεινε τη θέση της αν η αναβάθμιση δεν υλοποιηθεί ή αν το τρέχον επίπεδο του spread αυξηθεί πάνω από 15 μ.β.. Εναλλακτική πρόταση είναι το “2-10 flattener” στα ελληνικά ομόλογα έναντι των ιταλικών, την αγορά δηλαδή των 10ετών Ελληνικών ομολόγων με πώληση διετών και την ίδια στιγμή πώληση των 10ετών Ιταλικών ομολόγων με αγορά διετών.

Το τρέχον επίπεδο είναι 10 μ.β. και ο στόχος είναι στις 40 μ.β. σε περίπτωση αναβάθμισης της αξιολόγησης. Η τράπεζα θα κλείσει τη θέση της αν η αναβάθμιση δεν υλοποιηθεί ή αν το spread διευρυνθεί πάνω από τις 20 μ.β.», καταλήγει η SG.

Στην περίπτωση μιας πρόωρης αναβάθμισης, που δεν θεωρείται πολύ πιθανή, η SG προτείνει ωστόσο από την προηγούμενη εβδομάδα δύο trades για να εκμεταλλευτούν οι αγορές το γεγονός. Τα δύο trades είναι: 1) αγορά ελληνικών 10ετών και ταυτόχρονη πώληση ιταλικών 10ετών. 2) αγορά ελληνικών 10ετών και πώληση ελληνικών 2ετών ομολόγων και ταυτόχρονη πώληση ιταλικών 10ετών και αγορά 2ετών ιταλικών ομολόγων (2-10 flattener). Τα δύο trades θα κλείσουν αν η αναβάθμιση δεν λάβει χώρα ή αν τα spreads αυξηθούν σε 15 και 20 μονάδες βάσης αντίστοιχα.

Ο λόγος για τον οποίο η SG προτείνει αυτά τα trades είναι επειδή υπάρχει το προηγούμενο της Πορτογαλίας. Με το σκεπτικό, λοιπόν, ότι αφού η S&P αναβάθμισε την Πορτογαλία σε IG το 2017, χωρίς να έχει αναβαθμίσει εκ των προτέρων τη χώρα σε θετικές προοπτικές, το 10ετές περιθώριο Πορτογαλίας – Ισπανίας μειώθηκε κατά 36 μ.β. εντός μιας εβδομάδας.

Μέχρι στιγμής, οι αγορές δεν έχουν τιμολογήσει μια παρόμοια έκπληξη αναβάθμισης της αξιολόγησης από την S&P για την Ελλάδα, με το 10ετές spread Ελλάδας – Ιταλίας να διαπραγματεύεται εντός ενός εύρους από -10 μ.β. έως 35 μ.β. από τον Δεκέμβριο.

Αυτό συμβαίνει παρά το γεγονός ότι η Ελλάδα έχει ήδη εκδώσει 6,3 δισ. ευρώ από τα 7 δισ. ευρώ των ακαθάριστων χρηματοδοτικών αναγκών της το 2023, με τη δημοπρασία 300 εκατ. ευρώ του 10ετούς ομολόγου αναφοράς να μην προκαλεί διεύρυνση του spread», καταλήγει η τράπεζα.

Διαβάστε επίσης:

Φωκίων Καραβίας (Eurobank): Ανάκτηση της επενδυτικής βαθμίδας το δεύτερο εξάμηνο

Καρδιοχτύπι για την S&P και την αναβάθμιση – Το βράδυ η απόφαση

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Τα σούπερ μάρκετ «τρώνε» τους μικρούς της αγοράς

- Εξοπλιστικά: Τα αμαρτωλά offsets, τα δώρα των «οπλάδων» και η… συνοικία στην Εκάλη

- Μπάμπης Βωβός και Γιάννης Μαρούλης: Από την κορυφή των κατασκευών στους πλειστηριασμούς

- Τα «ψιλά γράμματα» για τις δηλώσεις ΦΠΑ με το μήνα – Τι προβλέπει η νέα απόφαση Πιτσιλή