ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η Alpha Bank ήταν η μόνη τράπεζα που δεν ικανοποίησε τις προσδοκίες λόγω των υψηλότερων από τα αναμενόμενα λειτουργικά έξοδα (OpEx), αλλά τα καθαρά έσοδα από τόκους (NII) ήταν πάνω από τις προσδοκίες. Επιπλέον, οι θέσεις ρευστότητας παρέμειναν ισχυρές και ο οργανικός σχηματισμός μη εξυπηρετούμενης έκθεσης (NPE) παρέμεινε αρνητικός.

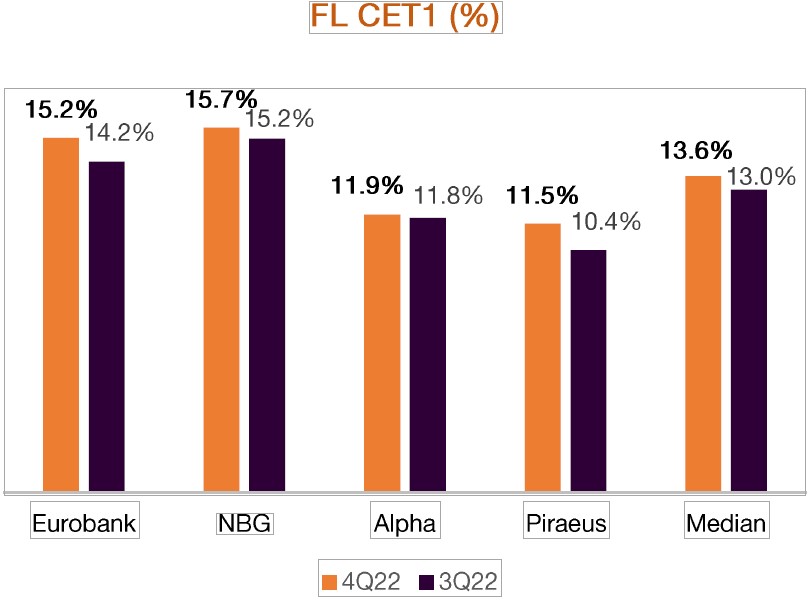

Ως εκ τούτου, ο δείκτης NPE βελτιώθηκε περαιτέρω και η ταμειακή κάλυψη διευρύνθηκε σε διαδοχική βάση. Η κεφαλαιακή δυναμική βελτιώθηκε επίσης, με υψηλότερους δείκτες ενσώματων ιδίων κεφαλαίων (CET1 FL).

«Επαναλαμβάνουμε τη θετική μακροπρόθεσμη στάση μας για τον κλάδο, αλλά μετά την πρόσφατη αναταραχή στις αγορές, διατηρούμε βραχυπρόθεσμη στάση αναμονής, καθώς η ορατότητα για το παγκόσμιο περιβάλλον παραμένει χαμηλή. Μετά το πρόσφατο sell-off, οι ελληνικές τράπεζες διαπραγματεύονται 0,53 φορές σε όρους λογιστικής αξίας για το 2023 (P/TBV23), με discount 28% σε σχέση με τις αντίστοιχες τράπεζες της Νοτιοανατολικής Ευρώπης.

Μετά το νέο guidance όλων των τραπεζών για το 2023, θα αναθεωρήσουμε τις αξιολογήσεις, τις εκτιμήσεις και τις τιμές-στόχους μας. Οι συστάσεις για τις τράπεζες είναι αγορά για την Alpha Bank με τιμή στόχο τα 1,48 €, αγορά για την Eurobank με τιμή στόχο 1,40 €, σύσταση αγορά για την Τράπεζα Πειραιώς με τιμή στόχο τα 2,80 € και τέλος για την Εθνική Τράπεζα με ουδέτερη σύσταση από αγορά με τιμή στόχο τα 4,64 €.

Τα αποτελέσματα των τραπεζών

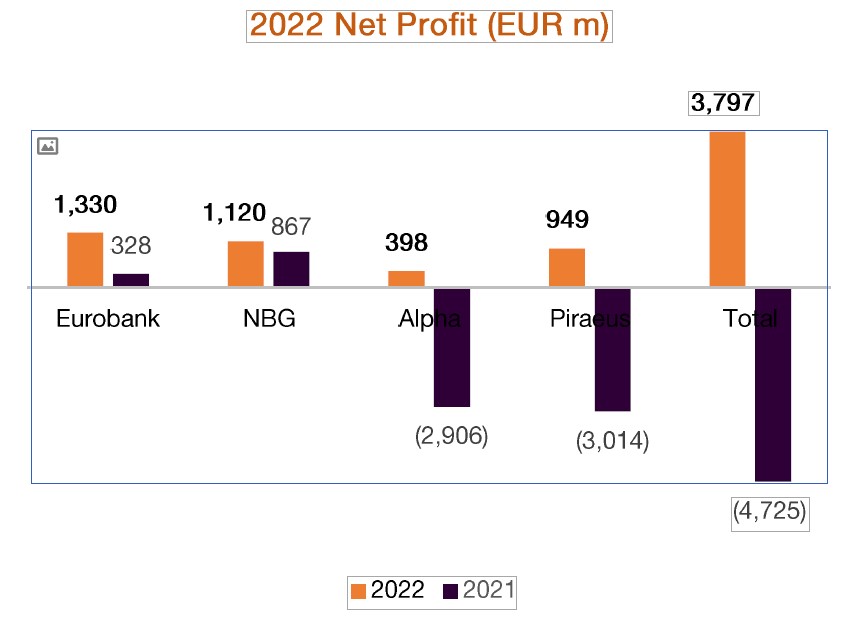

Τα καθαρά κέρδη διαμορφώθηκαν στα 895 εκατ. ευρώ (+60% q-o-q) το 4ο τρίμηνο. Η Eurobank παρουσίασε τα υψηλότερα ετήσια καθαρά κέρδη (1,33 δισ. ευρώ) και η Alpha τα χαμηλότερα (398 εκατ. ευρώ). Υπενθυμίζεται ότι οι τράπεζες δημιούργησαν εφάπαξ κέρδη 962 εκατ. ευρώ το 2022. Τα καθαρά έσοδα από τόκους ήταν ο κύριος μοχλός αύξησης των κερδών λόγω των υψηλότερων εσόδων από τόκους δανείων και ομολόγων.

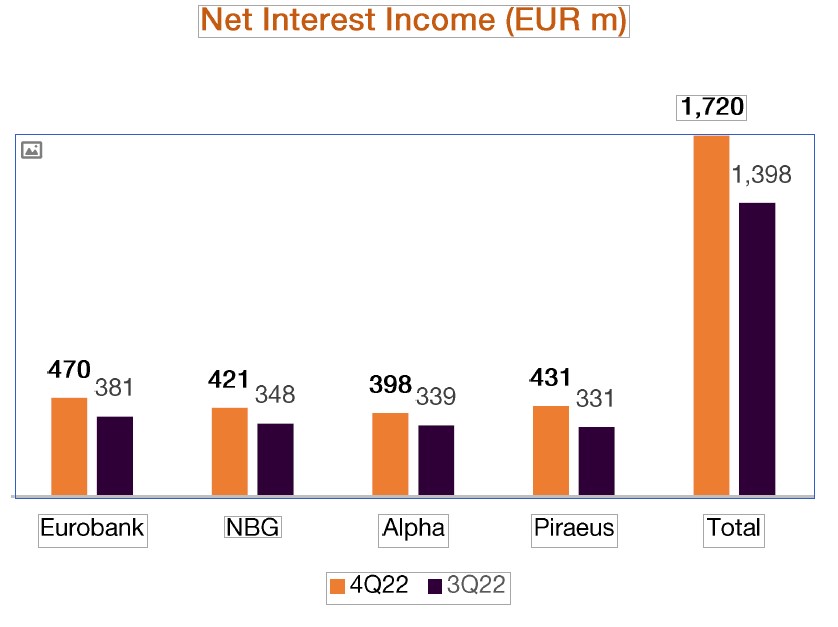

Η Eurobank είχε τα υψηλότερα NII (470 εκατ. ευρώ) και η Alpha τα χαμηλότερα (398 εκατ. ευρώ) το 4ο τρίμηνο. Τα έσοδα προ προβλέψεων (ΡΡΙ) αυξήθηκαν κατά 16% σε 1,37 δισ. ευρώ, παρά τη διαδοχική αύξηση των OpEx κατά 10% λόγω της εποχικότητας και των πληθωριστικών πιέσεων. Η Eurobank είχε το υψηλότερο PPI (481 εκατ. ευρώ) και η Alpha το χαμηλότερο (238 εκατ. ευρώ).

Τα ακαθάριστα δάνεια ήταν 159,2 δισ. ευρώ και οι προβλέψεις σε 5,7 δισ. ευρώ το 4ο τρίμηνο, ως εκ τούτου, τα καθαρά δάνεια αυξήθηκαν κατά 2,57 δισ. σε τριμηνιαία βάση. Η Eurobank έχει τα υψηλότερα καθαρά δάνεια (41,7 δισ. ευρώ) και η Εθνική Τράπεζα τα χαμηλότερα (35,6 δισ. ευρώ). Οι προβλέψεις διαμορφώθηκαν σε 374 εκατ. ευρώ (+4% q-o-q) και το μέσο κόστος κινδύνου διευρύνθηκε στις 101 μ.β. έναντι 90 μ.β. το 3ο τρίμηνο.

Δεν υπάρχουν ενδείξεις επιδείνωσης της ποιότητας του ενεργητικού, αντίθετα, ο οργανικός σχηματισμός NPEs στην Ελλάδα παρέμεινε αρνητικός και διαμορφώθηκε σε -342 εκατ. ευρώ έναντι -96 εκατ. ευρώ το 3ο τρίμηνο. Τα NPEs μειώθηκαν κατά 1,1 δισ. σε 9,8 δισ. λαμβάνοντας υπόψη και τις ανόργανες ενέργειες και τα καθαρά NPEs διαμορφώθηκαν σε 4,0 δισ. (-694 εκατ. σε σχέση με το προηγούμενο τρίμηνο).

Η Alpha έχει τα υψηλότερα NPEs στον κλάδο (3,1δισ. ευρώ) και η Εθνική Τράπεζα τα χαμηλότερα (1,8 δισ. ευρώ περίπου). Η Εθνική Τράπεζα έχει την καλύτερη στην κατηγορία κάλυψη NPE (87,3%) και η Alpha τη χαμηλότερη (41,0%).

Οι καταθέσεις επιταχύνθηκαν κατά 2,8 δισ. ευρώ σε τριμηνιαία βάση σε 221,0 δισ. ευρώ και, ως εκ τούτου, οι θέσεις ρευστότητας παρέμειναν ισχυρές. Οι προθεσμιακές καταθέσεις αύξησαν οριακά τη συμβολή τους και αντιστοιχούσαν στο 16% της καταθετικής βάσης έναντι 15% το 3ο τρίμηνο. Οι καταθέσεις προθεσμίας αντιστοιχούσαν στο 25% της βάσης της Eurobank, στο 18% της Πειραιώς, στο 14% της Alpha και στο 12% της ΕΤΕ.

Τέλος, τα ενσώματα ίδια κεφάλαια αυξήθηκαν κατά 1 δισ. ευρώ σε 23,8 δισ. ευρώ. Η Eurobank έχει τα υψηλότερα ενσώματα ίδια κεφάλαια (6,3 δισ. ευρώ) στον κλάδο και η Πειραιώς τα χαμηλότερα (5,6 δισ. ευρώ). Η DTA μειώθηκε επίσης κατά 335 εκατ. ευρώ σε 20 δισ. ευρώ. Ο δείκτης κεφαλαίων FL CET1 διευρύνθηκε κατά 60 μονάδες βάσης σε 13,6%. Η ΕΤΕ έχει τον υψηλότερο δείκτη κεφαλαίων FL CET1 (15,7%) και η Πειραιώς τον χαμηλότερο (11,5%).

Διαβάστε επίσης:

Capital Economics: Η λύση της Credit Suisse δημιουργεί νέα ζητήματα

Goldman Sachs: Τα επακόλουθα της συμφωνίας UBS και Credit Suisse

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Τράπεζες: Τι να περιμένουμε το 2025 στα στεγαστικά δάνεια

- «Ημέρα Καριέρας» της ΔΥΠΑ στο Ντίσελντορφ 1.200 θέσεις εργασίας από 45 επιχειρήσεις

- «Κοκκινίζουν» οι μετοχές πληροφορικής – Ποιες εταιρείες έχουν μεγάλες απώλειες

- Μεγάλες αλλαγές στη Δικαιοσύνη: Η στρατηγική για το 2025 και τα άλυτα προβλήματα