Οι δημοσκοπήσεις, η Motor Oil και το κρίσιμο δίμηνο της ΔΕΗ

Λοιπόν τις τελευταίες ημέρες κάποιοι δημοσκόποι οι έχουν αναθαρρήσει.

Όχι λόγω του Παυλή του Πολάκη.

Μου λένε ότι οι μυστικές δημοσκοπήσεις (;) δίνουν στον Κυριάκο Μητσοτάκη για την πρώτη Κυριακή νούμερα που αγγίζουν το 35%.

Δεν ξέρω εάν ισχύει, απλά σας το αναφέρω.

Έως τις εκλογές θα δούμε αρκετές δημοσκοπήσεις ακόμα ενώ και η χρηματιστηριακή αγορά θα είναι ιδιαίτερα ευαίσθητη έως την πρώτη Κυριακή των εκλογών.

Σήμερα όμως είναι η σημαντικότερη ημέρα των τελευταίων δυο μηνών καθώς θα γίνουν ο αλλαγές στον δείκτη MSCI GREECE.

Δηλαδή η Motor Oil ΜΟΗ 1,86% 23,04 που μπαίνει στην δείκτη, θα είναι η κερδισμένη μετοχή καθώς θα εισρεύσουν σημαντικά θεσμικά κεφάλαια.

Όμως εκτιμάται ότι και οι υπόλοιπες μετοχές του MSCI θα ευνοηθούν χωρίς ακόμα να είναι σαφές ποιες θα είναι αυτές.

Πάντως μπαίνοντας στην τελική ευθεία προς τις εκλογές η μετοχή που πρέπει να παρακολουθείτε είναι η ΔΕΗ ΔΕΗ 0% 11,75.

Η αγορά έχει συνδέσει την συγκεκριμένη μετοχή με τις εκλογές και την επανεκλογή του Μητσοτάκη, καθώς το Δημόσιο κατέχει το 34% των μετοχών της.

Δεν ξέρω εάν πράγματι επιβεβαιωθεί και η μετοχή δει νέα υψηλά εαν επανακλεγεί ο Μητσοτάκης.

Είναι ένα σενάριο.

Μένει να το διαπιστώσουμε.

Ο ΑΔΜΗΕ, οι μονομάχοι και οι Κινέζοι

Έχει «κολλήσει» για τα καλά εδώ και 5 μήνες η πώληση του 20% της εταιρίας «Αριάδνη Intrerconnection», δηλαδή του θυγατρικού σχήματος του ΑΔΜΗΕ, που κατασκευάζει το ηλεκτρικό καλώδιο της Κρήτης, το κόστος του οποίου θα φτάσει το 1,2-1,3 δισ. ευρώ που δεν το λες και λίγο.

Ο wiseman σας θυμίζει πως τον Οκτώβριο πέρυσι ως «μνηστήρες» στο διαγωνισμό εμφανίστηκαν 4 σχήματα, όλα πανίσχυρα: η κοινοπραξία της αυστραλιανής Macquarie με τη Phaethon Holdings, συμφερόντων του ομίλου Κοπελούζου, ο Γιώργος Περιστέρης με τη ΓΕΚ ΤΕΡΝΑ, ο «ιταλικός ΑΔΜΗΕ» που κατά σύμπτωση ονομάζεται Terna SpA και πλήθος διασυνδέσεων στην Ελλάδα και φυσικά οι …αιώνιοι και πανταχού παρόντες κινέζοι με την StateGrid Belgium, μία ακόμη θυγατρική του κινεζικού κολοσσού State Grid Corporation που ελέγχει το 24% του ΑΔΜΗΕ μέσω της θυγατρικής του, State Grid Europe Ltd, με έδρα το Λονδίνο.

Όλοι …μάρσαραν τις μηχανές αλλά ο Μάνος Μανουσάκης του ΑΔΜΗΕ, ούτε φωνή ούτε ακρόαση.

Όπως έχει γίνει γνωστό, την «καυτή πατάτα» της κόντρας, δίκην μουτζούρη στα χαρτοπαίγνια, έχει πλέον στα χέρια του μετά από υποχρεωτική πάσα του Μανουσάκη, ο πολυθρύλητος Θανάσης Δαγούμας Πρόεδρος (και προσεχώς υποβαθμισμένος Αντιπρόεδρος-σας έχω ενημερώσει αναλυτικά) στη Ρυθμιστική Αρχή Ενέργειας.

Λοιπόν έχουμε και λέμε: Ο Δαγούμας πλέον καλείται να δώσει το τελικό «οκ» για τους υποψηφίους και ενδεχομένως να «κόψει» λόγω ακαταλληλότητας ένα ή και δύο από αυτούς.

Κριτήριο; τα ρυθμιστικά θέματα, ώστε να ακολουθήσει η ημερομηνία υποβολής δεσμευτικών προσφορών.

Δεν του έφταναν τα βάσανά του τώρα του θαμώνα της στήλης, συμπαθούς Θανάση Δαγούμα, έχει και τους πανίσχυρους επιχειρηματίες ημεδαπούς και αλλοδαπούς να αντιμετωπίσει.

Τι έπραξε σοφά ποιων ο Θανάσης;

Έβαλε μπροστά τη Νομική Υπηρεσία της ΡΑΕ, «ότι μου πουν οι δικηγόροι θα κάνω» φέρεται να είπε σε συνεργάτες του.

Οι δικηγόροι όμως καθυστερούν αφού θα πρέπει να ελέγξουν αναλυτικά τους όρους του διαγωνισμού και κατά πόσο αυτοί τηρούνται ή προκύπτει σύγκρουση συμφερόντων.

Οι δαιμόνιοι Κινέζοι δεν έμειναν με σταυρωμένα χέρια: επίσημοι αξιωματούχοι της αχανούς χώρας, συναντήθηκαν με τα «υψηλά πατώματα» της κυβερνητικής διοίκησης στην Αθήνα παρουσία του νο 2 της Κινεζικής πρεσβείας για το επίμαχο θέμα.

Στη συνάντηση κλήθηκε όπως μαθαίνω και ο ΥΠΕΝ Κώστας Σκρέκας, οι άνθρωποι του οποίου πάντως ούτε επιβεβαιώνουν ούτε διαψεύδουν τις συνομιλίες.

Αλλά και ο Μάνος Μανουσάκης που δέχτηκε όπως μαθαίνω το ίδιο κινεζικό κλιμάκιο δεν το επιβεβαιώνει επίσημα, αν και όλοι στον ΑΔΜΗΕ το συζητούν.

Όλη αυτή η μυστικότητα και η κρυψίνοια πάντως δεν βοηθά κανένα και επειδή «ουδέν κρυπτό υπό τον ήλιο του wiseman», η ασφαλέστερη οδός είναι οι καθαρές εξηγήσεις ώστε να βρεθεί ο …μίτος της Αριάδνης.

Από ποιόν θα δοθούν;

Η Alpha Bank και το deal BriQ – ICI

Επιλογή και των δύο συμβαλλόμενων μερών για τον ρόλο του χρηματοοικονομικού συμβούλου στη συναλλαγή μεταξύ BriQ και ICI, με στόχο τη δημιουργία της τρίτης μεγαλύτερης ΑΕΕΑΠ στην Ελλάδα με ενεργητικό ύψους 250 εκατομμυρίων ευρώ, αποτέλεσε η Alpha Bank ΑΛΦΑ 0% 1,68.

Η ομάδα του Corporate Finance της Τράπεζας δημιουργεί έτσι ένα πολύ ενδιαφέρον προηγούμενο γιατί, ομολογουμένως, η στήλη δεν γνωρίζει να υπάρχουν πολλές συναλλαγές, όπου τόσο ο αγοραστής όσο και ο πωλητής επιλέγουν κοινής αποδοχής Τράπεζα ως σύμβουλό τους.

Καθώς, μάλιστα, πρόκειται για μία ιδιαιτέρως πολύπλοκη συμφωνία, που ολοκληρώνεται σε τρία στάδια και τα εμπλεκόμενα μέρη βρίσκονται σε Ελλάδα, Κύπρο και ΗΠΑ, είναι προφανές ότι πέραν της συσσωρευμένης εμπειρίας που υπάρχει στη Σταδίου, η ίδια η Διοικητική ομάδα της Alpha Bank δίνει τον τόνο για αναζήτηση, σχεδιασμό και, τελικώς, υλοποίηση νέων, σύνθετων συναλλαγών.

Πέραν του ρόλου της ως χρηματοοικονομικού συμβούλου, πληροφορούμαι, τέλος, ότι η Alpha θα είναι και ο αποκλειστικός χρηματοδότης της εξαγοράς, επεκτείνοντας περαιτέρω το βιβλίο χορηγήσεών της προς τις ελληνικές επιχειρήσεις.

Mytilineos: Γιατί η WOOD δίνει τιμή στόχο τα 34,77€ και τι θα γίνει στο Λονδίνο

Φίλοι αναγνώστες, μετά το κλείσιμο της Παρασκευής 24 Φεβρουαρίου, η Wood έβγαλε καινούργιο report για την Mytilineos με τιμή στόχο τα 32.20€ από 26.00€ που την είχε πριν.

Όπως επανειλημμένος σας έχει πει ο Wiseman, το πιο σημαντικό πράγμα είναι πάντα μα πάντα να ξεκοκαλίζουμε εφόσον μπορούμε τα εκάστοτε report γιατί ενίοτε κρύβουν πραγματικό χρυσάφι μέσα τους.

Έτσι και σ’ αυτή την περίπτωση, το report της Wood κρύβει πραγματικό χρυσάφι μέσα του για την Mytilineos ΜΥΤΙΛ 0% 36,70.

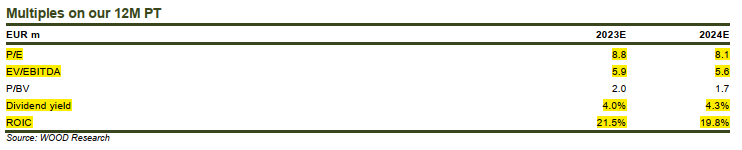

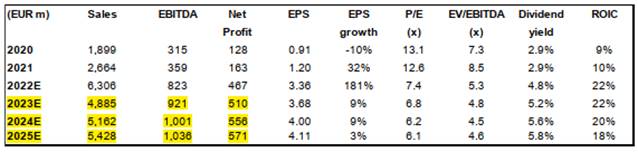

Συγκεκριμένα στη σελίδα 10 του report (βλ. πίνακα παρακάτω), η αναλύτρια της Wood υπολογίζει την δίκαιη αποτίμηση της Mytilineos στα 4.969 δις ευρώ.

Δηλαδή, εάν χρησιμοποιήσουμε το συνολικό αριθμό μετοχών που έχει η Mytilineos, τις 142.891.161 μετοχές, αυτό μας δίνει τιμή στόχο για την Mytilineos τα 34.77€.

Όμως η αναλύτρια θεωρεί ότι η Mytilineos πρέπει να έχει ένα discount της τάξης του 10% το οποίο το δικαιολογεί σαν conglomerate discount.

Όμως φίλοι αναγνώστες, η Mytilineos δεν έχει καμία σχέση με τα κλασικά γιαπωνέζικα conglomerates-keiretsu.

Έχει πολύ πιο απλή εταιρική δομή και έτσι, κατά την ταπεινή άποψη άλλων ειδικών, δεν χρειάζεται το discount.

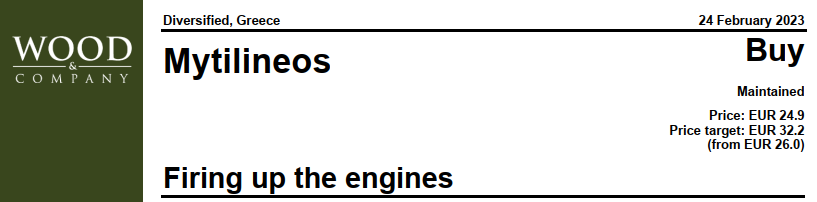

Πάμε τώρα στα ενδότερα του report.

Η αναλύτρια προβλέπει ότι το 2023 οι πωλήσεις της Mytilineos θα πέσουν από τα 6.306 δις ευρώ στα 4.885 δις ευρώ.

Τα EBITDA θα αυξηθούν από τα 823 εκ ευρώ στα 921 εκ ευρώ και τα κέρδη από τα 467 εκ ευρώ στα 510 εκ ευρώ.

Για το 2024 υπολογίζει τα EBITDA στα 1.001 δις ευρώ και τα κέρδη στα 556 εκ ευρώ.

Τέλος, για το 2025 η αναλύτρια υπολογίζει τα EBITDA στα 1.036 δις ευρώ και τα κέρδη στα 571 εκ ευρώ.

Mytilineos: Τα EBITDA άνω του 1 δισ.

Εδώ νομίζουμε ότι πρέπει να σας φρεσκάρουμε την μνήμη επισημαίνοντας ότι πολύ πρόσφατα ο κ. Ευάγγελος Μυτιληναίος τόνισε ότι τα EBITDA για το 2023 θα περάσουν τα 1 δις ευρώ.

Του Wiseman του αρέσει πάρα πολύ αυτό το report γιατί το θεωρεί συντηρητικό δηλαδή απόλυτα επιτεύξιμο.

Για να καταλάβετε πόσο συντηρητικό είναι το report, η αναλύτρια υπολογίζει ότι τα EBITDA από τον κλάδο του αλουμινίου το 2023 θα είναι στα 281 εκ ευρώ από 270 εκ ευρώ το 2022, το 2024 θα πάνε στα 284 εκ ευρώ και το 2025 θα πέσουν στα 236 εκ ευρώ.

Αυτό συμβαίνει γιατί η αναλύτρια προβλέπει ότι το 2025 η μέση τιμή του αλουμινίου θα είναι στα $2500/t.

Για να καταλάβετε, η Goldman Sachs προβλέπει ότι το αλουμίνιο το 2025 θα πάει στα $5000/t.

Ακόμα, η αναλύτρια υπολογίζει ότι το 2023 η Mytilineos θα έχει capex της τάξης των 700 εκ ευρώ, τo 2024 620 εκ ευρώ και το 2025 το capex θα φτάσει τα 670 εκ ευρώ.

Δηλαδή σε 4 χρόνια μέσα, από το 2022 μέχρι και το 2025, η Mytilineos θα έχει ξοδέψει 2.7 δις ευρώ για κεφαλαιουχικές δαπάνες.

Κολοσσιαίο νούμερο.

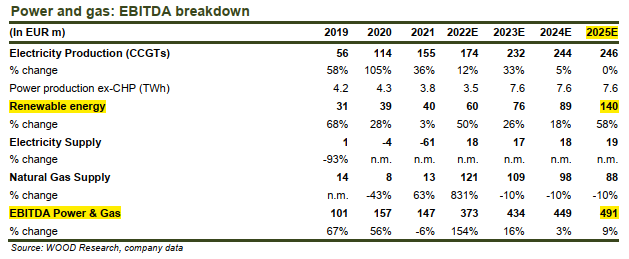

Όπως όμως μας τονίζει η αναλύτρια στην σελίδα 10 (βλ. πίνακα παρακάτω), στην τιμή στόχο των 32.20€ η Mytilineos θα παίζει με ένα προσδοκώμενο P/E 2023e = 8.8 και P/E 2024e = 8.1, με ένα EV/EBITDA 2023e = 5.9 και με ένα EV/EBITDA 2024e = 5.6.

Τέτοιοι αριθμοδείκτες στην τιμή στόχο θεωρούνται από τους ειδικούς όχι απλώς ελκυστικοί αλλά προκλητικά ελκυστικοί.

Το μεγάλο όμως μυστικό του report της Wood βρίσκεται στην σελίδα 5.

Εκεί η αναλύτρια εκτιμάει ότι το 2025 η Mytilineos θα έχει EBITDA της τάξης των 140 εκ ευρώ από ανανεώσιμες πηγές ενέργειας, δηλαδή από αιολικά και φωτοβολταϊκά πάρκα, για ιδία χρήση.

Οι ειδικοί τονίζουν ότι αυτά τα απολύτως “πράσινα” EBITDA δικαιολογούν να παίζουν με ένα EV/EBITDA 2025e = 12 και τα υπόλοιπα EBITDA, δηλαδή τα 902 εκ ευρώ, να παίζουν με ένα πολλαπλασιαστή EBITDA της τάξης του 7.

Mytilineos: Τιμή στόχος τα 49,20 ευρώ

Αυτό σημαίνει ότι σύμφωνα με τους ειδικούς η εύλογη τιμή στόχος για την Mytilineos είναι τα 49.20€ όπου και στην τιμή στόχο των 49.20€ η Mytilineos με βάση το report της Wood θα παίζει με ένα προσδοκώμενο P/E 2025e = 12.31 και με ένα προσδοκώμενο EV/EBITDA 2025e = 7.72.

Άκρως ανταγωνιστικό σύμφωνα με τα παγκόσμια δεδομένα.

Αυτά τα νούμερα, με βάση τους ειδικούς, είναι απόλυτα λογικά και απόλυτα επιτεύξιμα.

Για να καταλάβετε, οι ειδικοί μας τονίζουν ότι με βάση την εκτίμηση της αναλύτριας ότι η Mytilineos θα δώσει μέρισμα 1.44€ ανά μετοχή, αυτό σημαίνει ότι στην τιμή στόχο των 49.20€ θα έχει μια προσδοκώμενη μερισματική απόδοση της τάξης του 2.93%.

Εάν τώρα ο κ. Ευάγγελος Μυτιληναίος αποφασίσει να δώσει τα μισά κέρδη για μέρισμα αντί το 35% που υπολογίζει η αναλύτρια, αυτό σημαίνει ότι με συντηρητικές εκτιμήσεις η Mytilineos μπορεί το 2025 να δώσει μέρισμα της τάξης των 2€ ανά μετοχή.

Δηλαδή να έχει στα 49.20€ μια άκρως ανταγωνιστική μερισματική απόδοση της τάξης του 4.065%!!!

Mytilineos: Το road show στο Λονδίνο

Δεν είναι τυχαίο άλλωστε ότι από σήμερα ο κ. Ευάγγελος Μυτιληναίος μαζί με κορυφαία στελέχη της Mytilineos, βρίσκονται στο Λονδίνο για εκτεταμένο roadshow.

Σήμερα Τρίτη η Mytilineos παρουσιάζεται από την HSBC για πρώτη φορά σε πολύ μεγάλους πελάτες της.

Την Τετάρτη και την Πέμπτη ο κ. Μυτιληναίος θα έχει συναντήσεις με κορυφαία στελέχη των Citigroup, Bank of America, Morgan Stanley και Goldman Sachs.

Φίλοι αναγνώστες, είναι πλέον ολοφάνερο ότι η Mytilineos έχει αλλάξει πίστα.

Οι αγοραστές σε αυτά τα επίπεδα τιμών είναι αποκλειστικά ξένοι και συγκεκριμένα πολύ μεγάλοι θεσμικοί επενδυτές που βλέπουν λίγο πιο μακριά από τους υπόλοιπους.

Φανταστείτε, εάν φέτος, το 2023 δηλαδή, η Mytilineos βγάλει τα αποτελέσματα που περιμένει η αναλύτρια της Wood το 2025, τι έχει να γίνει στο χαρτί.

Οι ειδικοί πιστεύουν ότι ακόμα και τώρα η Mytilineos είναι το απόλυτο deep value & growth play του ελληνικού χρηματιστηρίου.

Απλώς χρειάζεται υπομονή και επιμονή …

Το χαμόγελο του Σταϊκούρα

Το Σάββατο το απόγευμα στο γήπεδο της Νέας Φιλαδέλφειας, εμφανίστηκε ο φανατικός Αεκτζής υπουργός Οικονομικών Χρήστος Σταϊκούρας.

Ο ίδιος είχε μια ολιγόλεπτη συνομιλία με δημοσιογράφους του οικονομικού ρεπορτάζ.

Όπως καταλαβαίνεται η συζήτησή είχε ποδοσφαιρικό και μόνο χαρακτήρα.

Σε ερώτημα μάλιστα εάν η ΑΕΚ θα πάρει φέτος το πρωτάθλημα, χαμογέλασε συγκαταβατικά….

Quiz: Ο τραπεζίτης που φοβάται

Λοιπόν πρόσωπο των επιχειρήσεων που βρίσκεται στην επικαιρότητα τις τελευταίες εβδομάδες ακούω πως έχει τις χειρότερες σχέσεις με συστημική τράπεζα.

Οι κακές γλώσσες λένε ότι τον αποφεύγει και ο συστημικός CEO.

Και θα σας εξηγήσω.

Ο επιχειρηματίας λέγεται χρωστάει ένα μεγάλο δάνειο πέριξ των 20 εκατ. ευρώ στην τράπεζα.

Το δάνειο φυσικά έχει σκάσει.

Η τράπεζα προσπάθησε τα προηγούμενα χρόνια να το μεταβιβάσει, καθώς το είχε ενσωματώσει σε κάποιο από τα πακέτα που βγήκαν προς πώληση.

Όμως ουδείς το αγόραζε.

Οι περισσότεροι είπαν στην τράπεζα «βγάλτε έξω από την περίμετρο του πακέτου το συγκεκριμένο δάνειο. Που να μπλέκουμε τώρα με αυτόν το επιχειρηματία».

Φυσικά ο επικεφαλής της συστημικής τράπεζας ούτε καν ασχολείται. Φοβάται και αυτός….

Και έτσι το δάνειο αυτό δεν θα αποπληρωθεί ποτέ…

Ο Γάμος της Βασιλικής

Το Σάββατο το απόγευμα η πρόεδρος της Επιτροπής Κεφαλαιαγοράς Βασιλική Λαζαράκου, παντρεύτηκε τον εκλεκτό της καρδιάς της Νικόλα Μηλιώνη, ο οποίος εργάζεται σε μια ναυτιλιακή εταιρεία.

Μετά το μυστήριο οι νεόνυμφοι διασκέδασαν στο εστιατόριο Dionysos Zonar’s.

Η στήλη εύχεται τα καλύτερα.

Αναμένοντας τη νέα κίνηση του Σπύρου Λάτση

Μην βιάζεστε να πανηγυρίσετε στο άκουσμα της είδησης , διότι τα χρήματα που “περισσεύουν στο Σπύρο Λάτση, στην Ελβετία δεν βλέπω να κατευθύνονται στην Ελλάδα.

Λοιπόν για να τα πάρουμε τα πράγματα με τη σειρά, η επενδυτική τράπεζα του Σπ. Λάτση στην Ελβετία η EFG International είχε για μία ακόμη χρονιά αρκετά ικανοποιητικές επιδόσεις.

Αποφέροντας έτσι αξιόλογα κέρδη και αποδόσεις για τους μετόχους και τον βασικό της τον, τον Σπύρο Λάτση, ο οποίος νομίζω έχει πλέον αντιληφθεί “by hard” που λένε και οι Αγγλοσάξονες ότι η τραπεζική στη Γενεύη ελάχιστη ομοιότητα έχει με αυτή που ασκείται εν Αθήναις.

Έτσι λοιπόν , δεδομένων των ισχυρών προοπτικών λειτουργικών κερδών της EFG International, σχεδιάζει να μειώσει τον δείκτη κεφαλαίου πρώτης βαθμίδας της στο 12% από περίπου 14%.

Ετσι δημιουργείται ένα κεφαλαιακό απόθεμα (δημοσιονομικός χώρος που θα έλεγε ο Σταικούρας ) περίπου 400 εκατ. Ελβετικών φράγκων (περίπου 403 εκατ. ευρω), τα οποία όπως λένε οι επιτελείς της επενδυτικής τράπεζας θα μπορούσαν να αξιοποιηθούν για κάποια εξαγορά.

Υπό την προϋπόθεση βέβαια ότι μία τέτοια συμφωνία θα βοηθούσε την EFG να κερδίσει περαιτέρω μερίδιο αγοράς σε στρατηγικές περιοχές.

Επιπροσθέτως θέτουν υψηλά τον πήχη της απόδοσης, τουλάχιστον στο 10%, την οποία θα πρέπει να αποφέρει μετά από μία τριετία η επένδυση αυτή .

Η συγκεκριμένη Ελβετική Τράπεζα έχει υιοθετήσει ένα λειτουργικό μοντέλο το οποίο επιτρέπει στα στελέχη της που παρέχουν επενδυτικές συμβουλές στους πελάτες της να απολαμβάνουν έναν συγκριτικά υψηλό βαθμό ανεξαρτησίας, αναλαμβάνοντας ταυτοχρόνως ένα υψηλότερο επίπεδο κινδύνου. Σχήμα το οποίο απ΄ότι αποδεικνύεται αποδίδει.

Καμπανάκι από Τράπεζα Πειραιώς για νέα κόκκινα δάνεια

Παρόλο που από τα επιτεύγματα της διοίκησης του Χρήστου Μεγάλου για το 2022, η μείωση των κόκκινων δανείων της Τράπεζας Πειραιώς κατέχει εξέχουσα θέση, τα στοιχεία του τελευταίου τριμήνου δείχνουν ένα “πισωγύρισμα”.

Όπως προκύπτει από την αναλυτική παρουσίαση των αποτελεσμάτων για το 2022, ενώ σε όλα τα τρίμηνα της περασμένης χρονιάς, τα νέα κόκκινα δάνεια (NPEs inflows) μειώνονταν διαρκώς στο τέταρτο τρίμηνο είχαμε ανατροπή καθώς καταγράφηκε αύξηση από τα 95 εκατ. ευρώ του τρίμηνου στα 115 εκατ. ευρώ .

Από αυτά τα 76 εκατ. ευρώ αφορούσαν νέα κόκκινα δάνεια και τα υπόλοιπα 39 εκατ. ευρώ ήταν δάνεια που ήδη είχαν ρυθμιστεί στο παρελθόν.

Η εξέλιξη αυτή αντανακλά κατά κύριο λόγο την αύξηση στα επιχειρηματικά κόκκινα δάνεια (από 27 εκατ. ευρώ το γ΄τ τρίμηνο στα 47 εκατ. ευρώ το δ΄ τρίμηνο).

Από ότι πληροφορούμαι το φαινόμενο δεν αφορά κατά αποκλειστικότητα την Τράπεζα Πειραιώς καθώς και άλλες τράπεζες είδαν το τέταρτο τρίμηνο του 2022 να ξαναφουσκώνουν τα κόκκινα δάνεια.

Όπως αντιλαμβάνεστε το φαινόμενο αν περιοριστεί στο τέταρτο τρίμηνο του ΄22 και από το πρώτο τρίμηνο του 2022 το οποίο δεν έχει κλείσει ακόμη, επανέλθουν και πάλι σε πτωτική τροχιά οι εισροές νέων κόκκινων δανείων, τότε προφανώς δεν υφίσταται ζήτημα καθώς θα πρόκειται για ένα συγκυριακό φαινόμενο (κυρίως εξαιτίας της άρσης των μέτρων στήριξης που είχαν εφαρμοστεί εξαιτίας της πανδημίας).

Οπότε μέχρι να ανακοινωθούν τα στοιχεία του πρώτου τριμήνου του 2022 θα περιμένουμε με αγωνία.

Οι ζημιές της ΔΕΠΑ Εμπορίας

Ζημιές 130 εκ. ευρώ είχε η ΔΕΠΑ Εμπορίας το τελευταίο τρίμηνο του 2022 λόγω της μεγάλης πτώσης της τιμής του φυσικού αερίου.

Περιορίστηκαν έτσι σημαντικά τα κέρδη της χρήσης 2022 στα 84 εκ. ευρώ από 178 εκ. ευρώ. Τα EBITDA του 2022 αντίστοιχα ήταν τα μισά, στα 111 εκ. ευρώ από 233 εκ. ευρώ το 2021.

Επισήμως η εξέλιξη αυτή αποδίδεται κυρίως στις διαφορές στην αποτίμηση των αποθεμάτων. Αντίστοιχα η αναλογία των κερδών της ΔΕΠΑ στα ΕΛΠΕ μειώθηκε στο μισό σε σχέση με πέρυσι, στα 29 εκ. ευρώ από 62 εκ. ευρώ το 2021.

Να θυμίσουμε ότι σύμφωνα με πληροφορίες μέσα στο επόμενο τρίμηνο θα προκηρύξει διαγωνισμό για την κατασκευή φωτοβολταϊκών πάρκων συνολικής ισχύος 500-550 MW, στην Κοζάνη και τη Βοιωτία, τα οποία φιλοδοξεί να είναι έτοιμα ως τα τέλη του 2024..

Το ύψος της επένδυσης ανέρχεται σε 400 εκατ. ευρώ. Το χρονοδιάγραμμα της ΔΕΠΑ Εμπορίας προβλέπει πως όλα τα πάρκα θα είναι έτοιμα στο τέλος του 2024

Aποποίηση Ευθύνης: Το περιεχόμενο και οι πληροφορίες της στήλης προσφέρονται αποκλειστικά και μόνο για ενημερωτικούς σκοπούς και σε καμία περίπτωση δεν μπορούν να εκληφθούν ως συμβουλή, πρόταση, προσφορά για αγορά ή πώληση των κινητών αξιών, ούτε ως προτροπή για την πραγματοποίηση οποιασδήποτε μορφής επένδυσης.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Φωκίδα: Κι άλλο θανατηφόρο τροχαίο μέσα σε λίγες ώρες – Αυτοκίνητο 27χρονης έπεσε από γκρεμο

- Σύσκεψη για τη συνδρομή των Ενόπλων Δυνάμεων κατά την αντιπυρική περίοδο 2025

- Νετανιάχου: Το Ισραήλ δεν θα επιτρέψει στο Ιράν να αποκτήσει πυρηνικά όπλα

- Πούτιν: Συναντήθηκε με τον εμίρη του Κατάρ – Συζήτησαν την κατάσταση στη Συρία και στη Γάζα