ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Περιεχόμενα

Η υπομονή φέρνει τριαντάφυλλα… Το πιστοποιεί αυτό και η χρηματιστηριακή «φυσιογνωμία» των τραπεζών, που έπειτα από μια μακροχρόνια πορεία στιγματισμένη από ζημιές και ζωηρή επενδυτική αμφισβήτηση, αναδεικνύονται τώρα οι πρωταγωνίστριες δυνάμεις στο ανοδικό ράλι των αποτιμήσεων.

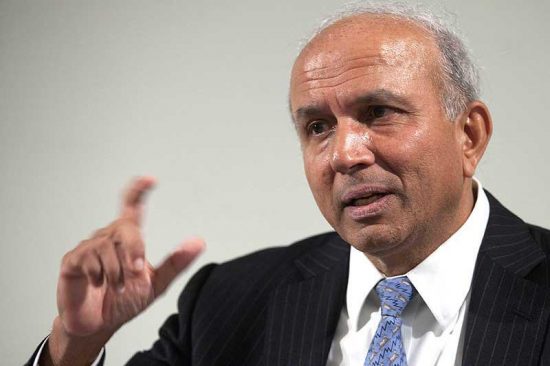

Ισχυρότεροι πόλοι μέσα από αυτήν την εντεινόμενη διαδικασία παραγωγής μετοχικού πλούτου, αναδεικνύονται τόσο ο Πρεμ Γουάτσα, όσο και ο Τζον Πόλσον. Από τη θέση του βασικού μετόχου της Eurobank ο πρώτος, ενώ ο δεύτερος είναι ο μεγαλύτερος ιδιώτης μέτοχος της τράπεζας Πειραιώς.

Ξεκινώντας την επενδυτική του Οδύσσεια στην Ελλάδα πριν από 11 χρόνια, ο βαθύπλουτος Πρεμ Γουάτσα έφτασε να κατέχει μέσω μια αλυσίδας 20 εταιρικών οντοτήτων ελεγχόμενων από την Καναδική Fairfax, το 32,99% της Eurobank. Η κεφαλαιοποίηση της τράπεζας ανήλθε χθες στα 5,445 δισ. ευρώ, με τη μετοχή να κλείνει στα 1,4675 ευρώ. Έχοντας ενισχυθεί κατά 39,1% από την αρχή της εφετινής χρονιάς.

Κάτω από αυτές τις συνθήκες και συγκριτικά με το υπολογιζόμενο κόστος κτήσης, στο χαρτοφυλάκιο Γουάτσα έχουν συγκεντρωθεί υπεραξίες …605,5 εκατ. ευρώ.

Από την άλλη πλευρά ο πολυσυζητημένος Αμερικανός μεγαλοεπενδυτής Τζον Πόλσον έκανε απόβαση στην ελληνική αγορά προ δεκαετίας. Κι έπειτα από σειρά τοποθετήσεων έφτασε να ελέγχει το 18,62% της Πειραιώς. Η χρηματιστηριακή αξία της οποίας ανήλθε χθες στα 2,963 δισ. ευρώ, καθώς η μετοχή έκλεισε στα 2,37 ευρώ, ενισχυμένη θεαματικά κατά 64,8% από το ξεκίνημα του 2023.

Στην προ διετίας αύξηση κεφαλαίου που έγινε στο 1,15 ευρώ ανά μετοχή ο Πόλσον μετείχε με 265 εκατ. ευρώ. Οι νέες μετοχές που απέκτησε και οι οποίες αριθμητικά αποτελούν το 99% του χαρτοφυλακίου, καταγράφουν τώρα υπεραξίες 281,1 εκατ. ευρώ.

Προϋποθέσεις για μετοχικές ανακατατάξεις

Εάν και εφ’ όσον το θερμό επενδυτικό για τις τράπεζες συνεχιστεί, τότε αυτό μπορεί υπό όρους και προϋποθέσεις να γίνει απαρχή ουσιωδών μετοχικών ανακατατάξεων με άξονα τα δύο αυτά μεγάλα χαρτοφυλάκια συμμετοχών.

Μπροστά σε ένα τέτοιο ενδεχόμενο, το μεγαλύτερο πλεονέκτημα δείχνει να βρίσκεται επί του παρόντος στον Πρεμ Γουάτσα, αν και από την πλευρά του δεν έχει γίνει ακόμη κάποια αναφορά περί αποεπένδυσης από τη Eurobank. Ούτε και μπορεί να διακριβωθεί αν υπάρχει κάποιο ζητούμενο επίπεδο αποτίμησης, προκειμένου να γίνει η έξοδος από την τράπεζα. Καθώς φαντάζει λογικό η Fairfax να θελήσει να κατοχυρώσει τα κέρδη της, στο εγγύς ή στο απώτερο μέλλον. Ειδικά αν φανεί στον ορίζοντα κάποιος μνηστήρας για να πάρει τη σκυτάλη του ελέγχου της τράπεζας.

Στην περίπτωση του Πόλσον, οι καταστάσεις εμφανίζονται να είναι πιο σύνθετες. Διότι ενώ μένει έως τώρα σταθερός στη συμμετοχή του στην Πειραιώς, δεν συμβαίνει το ίδιο με την παρουσία του στην Alpha Bank. Όπου μετά από την τελευταία ΑΜΚ, στην οποία τοποθέτησε 44,9 εκατ. ευρώ, είχε φτάσει να κατέχει το 5,61%. Οι σχετικά πρόσφατες πωλήσεις του, σε τιμές σχεδόν…50% πιο κάτω συγκριτικά με τις τρέχουσες, μείωσαν το ποσοστό του στο 4,86% όπως είχε δηλωθεί στις αρχές του περασμένου Δεκεμβρίου. Χωρίς έκτοτε να αλλάξει κάτι, σύμφωνα με ανεπίσημες πληροφορίες.

Αν όντως έτσι έχουν τα πράγματα και καθώς ο Πόλσον μετείχε και στις προηγούμενες κεφαλαιακές αυξήσεις του 2014 και του 2015, τότε ανάμεσα στο συνολικό κόστος κτήσης ( περί τα 350 εκατ. ευρώ) και την τρέχουσα αποτίμηση του χαρτοφυλακίου μαζί με τα έσοδα των τελευταίων πωλήσεων, προκύπτει μια «τρύπα» της τάξεως των 165 εκατ. ευρώ.

Ορισμένες πηγές αναφέρουν ότι οι πρόσφατες κινήσεις του μεγαλοεπενδυτή στην Alpha Bank ενδέχεται να συσχετίζονται με τα γεγονότα του διαζυγίου του. Καθώς οι οικονομικοί διακανονισμοί με την πρώην σύζυγό του φαίνεται ότι θα προκύψουν δικαστικά.

Η αποτίμηση της παρουσίας Πόλσον στην Πειραιώς

Όπως και να΄χει το έως τώρα πλάνο του στο σκέλος που αφορά την Πειραιώς δεν έχει μεταβληθεί. Άνοιξε θέση στην τράπεζα με την ΑΜΚ του 2013, ενώ μετείχε και στις κεφαλαιακές αυξήσεις του 2014 και του 2015. Για να βρεθεί εν τέλει να κατέχει πριν από την προπέρσινη αύξηση κεφαλαίου κι έπειτα από το reverse split που έγινε 2.324.137 μετοχές ( το 4,61% της τράπεζας). Το «καθαρό» κόστος κτήσης των οποίων, μετά από τα έσοδα ορισμένων ρευστοποιήσεων και τη μετακύληση κερδών από ομόλογα, ήταν στα 420 εκατ. ευρώ. Ενώ η αγοραία αξία του χαρτοφυλακίου έφτασε να είναι μόλις 4,1 εκατ. ευρώ προ της ΑΜΚ.

Σε αυτήν ο Τζόν Πόλσον απέκτησε 230.434.783 νέες μετοχές έναντι 265 εκατ. ευρώ, ρίχνοντας το μέσο κόστος κτήσης ανά μετοχή από τα… 180,6 στα 2,94 ευρώ. Τώρα η χρηματιστηριακή αξία του «πακέτου» των νέων μετοχών έχει εκτιναχτεί στα 546,1 εκατ. ευρώ. Ενώ η συνολική του θέση (παλαιές και νέες μετοχές) αποτιμάται στα 551,6 εκατ. ευρώ. Καθώς το σύνολο των κεφαλαίων που έχουν τοποθετηθεί ανέρχεται στα 685 εκατ. ευρώ, η ισχυρότατη ανάκαμψη των τιμών έχει περιορίσει την «τρύπα» στα επίπεδα των 133,4 εκατ. ευρώ.

Εξέλιξη που αφήνει ανοικτό το ενδεχόμενο για το πώς ο Πόλσον θα διαχειριστεί μελλοντικά τη μετοχική του παρουσία στην τράπεζα Πειραιώς. Ανάλογα με την πορεία που θα έχει εκείνη στην αγορά και σε ποιες τιμές θα μπορούσε να ενεργοποιηθεί μια πρωτοβουλία εξόδου. Σε συνάρτηση όλα αυτά και με τις εξελίξεις που αφορούν τη δρομολογούμενη αποεπένδυση του ΤΧΣ που έχει το 27% της τράπεζας.

Ο επίμονος Πρέμ Γουάτσα και το… colpo grosso

Στην αντίπερα όχθη ο 72χρονος Πρεμ Γουάτσα είναι ίσως ο πιο επίμονος, μεγάλος ξένος επενδυτής, που… επιμένει ελληνικά από τον Αύγουστο του 2012. Τότε ήταν που εν μέσω κρίσης και μπροστά στο εφιαλτικό ενδεχόμενο του Grexit, αποφάσισε να τοποθετηθεί αποκτώντας αρχικά το 14,78% της Eurobank Propetries, η οποία στη συνέχεια μετονομάστηκε σε Grivalia.

Στην τράπεζα μπήκε στην ΑΜΚ του 2014, με την Fairfax να ηγείται ενός επενδυτικού γκρούπ απαρτιζόμενου από 5 funds και το δικό της μερίδιο εισφοράς να ανέρχεται σε 400 εκατ. ευρώ. Με νέες αγορές μετοχών στις πτωτικές φάσεις της αγοράς, αλλά και τη συμμετοχή στην αύξηση κεφαλαίου του 2015 έφτασε να κατέχει το 18,23% της Εurobank έχοντας δαπανήσει 940 εκατ. ευρώ εν συνόλω.

Παράλληλα με την τράπεζα ενισχυόταν και η μετοχική συμμετοχή στη Grivalia φτάνοντας στα τέλη του 2018 να κατέχει το 51,43% μετοχών (πάνω από το 54% εξαιρουμένων των ιδίων μετοχών). Το συνολικό κόστος κτήσης του πλειοψηφικού «πακέτου» υπολογίζεται στα 310 εκατ. ευρώ. Αν όμως ληφθούν υπόψη τα εισπραχθέντα μερίσματα των συνολικά 60 εκατ. ευρώ, τότε το κόστος πέφτει στα 250 εκατ. ευρώ.

Αναμφίβολα το … colpo grosso αποτέλεσε η δημιουργία της «νέας» Eurobank, από την οποία και απορροφήθηκε η Grivalia. Σαν να συντελέστηκε δηλαδή μια a“κρυφή ανακεφαλαιοποίηση» της τράπεζας , όπου τη θέση των μετρητών την πήρε η εισφορά της μεγάλης ακίνητης περιουσίας. Με τον τρόπο αυτό η Eurobank βρήκε ένα αποτελεσματικό «εργαλείο» για να καταπολεμήσει δραστικά τα «κόκκινα» δάνεια, χωρίς να απαιτείται η εισφορά νέων κεφαλαίων.

Απόρροια των διαδικασιών απορρόφησης και έπειτα από ορισμένες οριακές μεταβολές, ήταν να βρεθεί η πλευρά η Γουάτσα να κατέχει τώρα το 32,99% της τράπεζας μέσω του πλέγματος της Fairfax. Ήτοι 1.224.002.259 μετοχές με «καθαρό» κόστος κτήσης τα 1,19 δις ευρώ εν συνόλω. Με άλλα λόγια στα 0,972 ευρώ ανά μετοχή, που μετά από το ράλι ανόδου βρίσκεται… 51% ψηλότερα.

Δικαιώνοντας τον Ινδικής καταγωγής αλλά πολιτογραφημένο Καναδό Πρεμ Γουάτσα, που ακόμη και στις δύσκολες συγκυρίες πίστευε ότι «θα έρθει η ώρα μας για κέρδη στην Ελλάδα». Όπως κι έγινε…

Ο ίδιος μάλιστα φροντίζει να ενισχύει την επενδυτική του παρουσία στη χώρα, γεγονός που αποτυπώθηκε με την πρόσφατη διεύρυνση της μετοχικής του θέσης στη Mytilineos. Προφανώς για εκείνον τα καλύτερα έπονται. Και ειδικά με την ανάκτηση της επενδυτικής βαθμίδας και με την ομαλή συνέχεια στο πολιτικό σκηνικό, από την φιλοεπενδυτική κυβέρνηση του Κυριάκου Μητσοτάκη, το τωρινό κρεσέντο για τις τραπεζικές μετοχές μπορεί να αποδειχθεί μακροπρόθεσμα ότι είναι μόνο η αρχή…

Διαβάστε επίσης:

Mytilineos: Τι σημαίνει η συμφωνία με Prem Watsa -Όλο το παρασκήνιο

Prem Watsa: Με όραμα στην Mytilineos-Εμπιστοσύνη σε Σαρρηγεωργίου και Καραβία

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Μιχάλης Σιαμίδης στο mononews: Κάθε επιχείρηση πρέπει να χτίσει το δικό της επιχειρηματικό μοντέλο

- Τι θα εισφέρει η Μπάρμπα Στάθης στην Ideal Holdings

- OΠΑΠ: Γιατί η αγορά περιμένει ότι θα σπάσει το φράγμα των 770 εκατ. ευρώ EBITDA φέτος

- Αρ. Παντελιάδης (ΕΣΕ): Οι τιμές στα σούπερ μάρκετ δεν θα επιστρέψουν ποτέ στα προ 3ετίας επίπεδα