ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Οι κορυφαίοι επενδυτικοί οίκοι έχουν επιστρέψει για τα καλά στις εγχώριες αξίες και φαίνεται ότι οι τραπεζικές μετοχές αποτελούν τον «κράχτη» του ΧΑ και για το 2023.

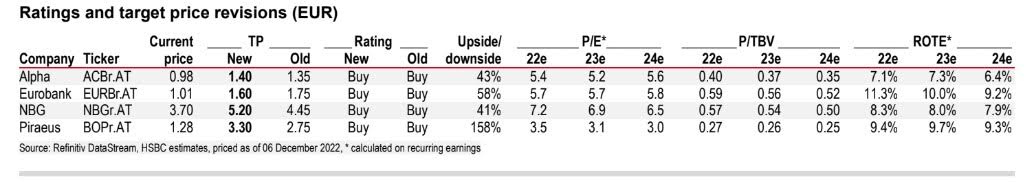

Η HSBC και ο αναλυτής της τράπεζας Cihan Saraoglu βελτιώνουν τις εκτιμήσεις τους για τα κέρδη των τραπεζών, παρότι παραμένουν χαμηλότερα από το consensus, διατηρώντας την ίδια στιγμή την Τράπεζα Πειραιώς και τη Eurobank ως τις προτιμώμενες επιλογές τους. Οι συστάσεις για όλες τις τράπεζες είναι συστάσεις αγοράς με νέες τιμές στόχους για την Τράπεζα Πειραιώς στα 3,30 ευρώ από 2,75 ευρώ και 158% περιθώριο ανόδου, για την Eurobank στα 1,60 ευρώ από 1,75 ευρώ με ανοδικό περιθώριο 58%, για την Alpha Bank στα 1,40 ευρώ από 1,35 ευρώ με 43% ανοδικό περιθώριο και τέλος για την Εθνική Τράπεζα στα 5,20 ευρώ από 4,45 ευρώ με περιθώριο ανόδου 41%.

«Η βραχυπρόθεσμη πορεία των καθαρών εσόδων από τόκους δικαιολογεί τη θετική μας στάση, δεδομένου του πόσο υψηλή συσχέτιση είχαν οι τιμές των μετοχών με την κερδοφορία και τα αποτελέσματα τους τον τελευταίο καιρό και τα discount των μετοχών παρά την υπεραπόδοση, αφού ο δείκτης κερδοφορίας P/E εκτιμάται σε 5,2 φορές το επόμενο έτος, με discount 45% και 25% από τις παγκόσμιες αναδυόμενες αγορές και τις ευρωπαϊκές τράπεζες, αντίστοιχα, εξηγεί ο Cihan Saraoglu.

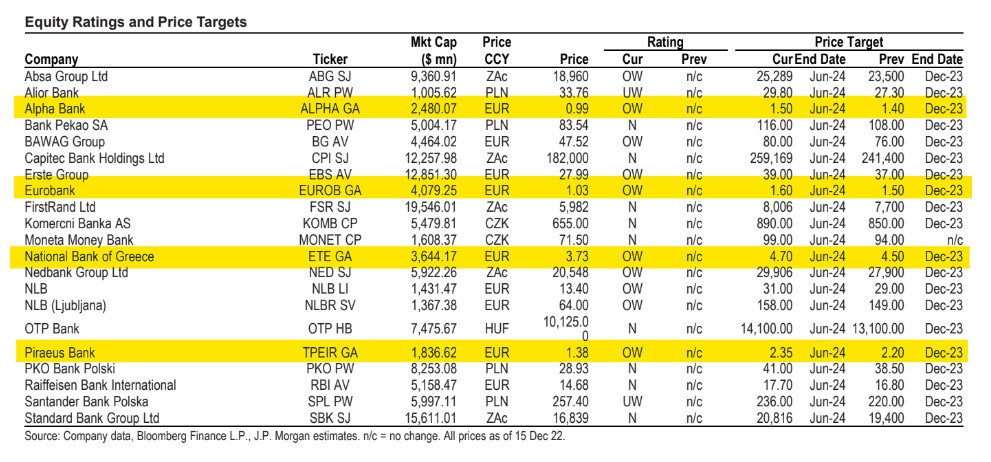

Η αμερικανική τράπεζα JP Morgan «βλέπει» μεγάλα περιθώρια ανόδου για τις εγχώριες τράπεζες και δίνει συστάσεις υψηλότερες από την αγορά (overweight) με υψηλά περιθώρια ανόδου. Η Alpha Bank είναι top pick του οίκου στην περιοχή της Κεντρικής, Ανατολικής Ευρώπης, Μέσης Ανατολής και Αφρικής (CEEMEA), αλλά η Eurobank αποτελεί την μεσοπρόθεσμα κορυφαία επιλογή μεταξύ των ελληνικών τραπεζών, εκτιμούν οι Samuel Goodacre και Mehmet Sevim της JP Morgan.

Οι νέες τιμές στόχοι για τις εγχώριες τράπεζες είναι για την Alpha Bank 1,50 ευρώ, 2,35 ευρώ για την Τράπεζα Πειραιώς, 1,60 ευρώ για τη Eurobank και τέλος 4,70 ευρώ για την Εθνική Τράπεζα με χρονικό ορίζοντα τον Ιούνιο του 2024.

Οι δύο αναλυτές του τραπεζικού κλάδου βλέπουν υψηλή ανάπτυξη και κερδοφορία, υψηλό ποσοστό δανεισμού, εξυγίανση της αγοράς και δυνητική επιστροφή κεφαλαίου, στοιχεία που υποστηρίζουν τη θετική τους άποψη για τις ελληνικές τράπεζες.

Οι μετοχές της Alpha Bank έχουν υστερήσει σε σχέση με τις εγχώριες τράπεζες φέτος παρά την παρόμοια ισχυρή βελτίωση των θεμελιωδών μεγεθών της και την καλύτερη κερδοφορία της (πάνω από 7% σε όρους δείκτη απόδοσης ROTE).

Ο δείκτης P/TBV εκτιμάται σε 0,4 φορές για το 2024 και θεωρείται φθηνός έναντι της Eurobank και της Εθνικής Τράπεζας, για τις οποίες οι δείκτες προσεγγίζουν τις 0,6 φορές.

«Η αγορά θα πρέπει να αρχίσει να αναπτύσσει μεγαλύτερη άνεση για την Alpha Bank, καθώς η δημιουργία απόδοσης ROTE γίνεται πιο ορατή, τα δάνεια αυξάνονται ταχύτερα, η αύξηση των επιτοκίων και η ολοκλήρωση της εξυγίανσης των NPEs ενσωματώνονται. Βλέπουμε 50% περιθώριο ανόδου στην τιμή-στόχο μας τον Ιούνιο του 2024 στο 1,50 ευρώ για την Alpha Bank», εξηγεί η JPM.

Οι εκτιμήσεις του αμερικανικού οίκου για τις τέσσερις τράπεζες

Alpha Bank, σύσταση overweight και τιμή στόχος 1,50 ευρώ

«Η επενδυτική υπόθεση της Alpha Bank εδράζεται στη δυνατότητα βελτίωσης του δείκτη ROTE σε 10% (έως το 2024, σύμφωνα με τους στόχους της διοίκησης), η οποία οφείλεται σε 1) μείωση του δείκτη NPE σε χαμηλό μονοψήφιο ποσοστό, 2) ισχυρή επέκταση του χαρτοφυλακίου των εξυπηρετούμενων δανείων που υποστηρίζεται από την ηγετική θέση της τράπεζας στην ελληνική εταιρική τραπεζική, 3) αύξηση των προμηθειών με περίπου 10% ρυθμός ανάπτυξης έως το 2024, 4) περαιτέρω αποτελεσματικότητα με μέτρα με ανάληψη κόστους 17% από το 2020 έως το 2024 και 5) οργανική και ανόργανη ανάπτυξη (και, κατά την άποψή μας, μια πιθανή έξοδο από τη ρουμανική αγορά, η οποία επί του παρόντος είναι υποβαθμισμένη.

Τράπεζα Πειραιώς, σύσταση overweight και τιμή στόχος 2,35 ευρώ

«Εφοδιασμένη με τα κεφάλαια που χρειάζεται, η Τράπεζα Πειραιώς μείωσε τα μη εξυπηρετούμενα ανοίγματά της κατά €20 δισ. περίπου από το τέλος του 2020, ενώ παράλληλα προχώρησε σε διαρθρωτικές βελτιώσεις για τη βελτίωση της αποδοτικότητας ROTE προς ένα φιλόδοξο επίπεδο με πάνω από 12% έως το 2025 (10% έως το 2024).

Η λεπτότερη σύνθεση του ομίλου σχετικά με τα κεφαλαιακά αποθέματα ήταν πάντα η βασική μας ανησυχία, αλλά μέσω διαφόρων κεφαλαιακών δράσεων, συμπεριλαμβανομένων των συνθετικών τιτλοποιήσεων και των διαθέσεων περιουσιακών στοιχείων, ο όμιλος έχει ξεπεράσει τις επιχειρηματικές του επιδόσεις.

Το επιχειρησιακό σχέδιο αναθεωρήθηκε προς τα πάνω για το 2022 για fully loaded CET1 σε 11% (από 10% προηγουμένως).

Βλέπουμε τώρα το FLB3 CET1 στο 13,0% στο 2024, ενώ η πρόβλεψή μας για το 2024 είναι για το ROTE 8%, χαμηλότερη από το στόχο της διοίκησης για 10%, κυρίως λόγω του υψηλότερου κόστους κινδύνου.

Θεωρούμε ότι οι αποτιμήσεις σε μόλις 3 φορές σε όρους P/E και 0,25 φορές σε όρους P/TBV φαίνονται πολύ ελκυστικές και είναι σε 45%/70% discount σε σχέση με τις εγχώριες/Ευρωπαϊκές συγκρίσεις», προβλέπει η JPM.

Eurobank, σύσταση overweight και τιμή στόχος 1,60 ευρώ

«Η Eurobank παραμένει μεσοπρόθεσμα η κορυφαία επιλογή μας μεταξύ των ελληνικών τραπεζών με τις υψηλότερες κανονικοποιημένες αποδόσεις ROTE μεταξύ των ανταγωνιστών με συνεισφορά από το διεθνές franchise (πάνω από το 30% των κερδών) καθώς και το χαρτοφυλάκιο επενδύσεων σε ακίνητα ύψους €1,4 δισ. που συνεισφέρει στο 5% των κερδών.

Εθνική Τράπεζα της Ελλάδος, σύσταση overweight και τιμή στόχος 4,70 ευρώ

Συνεχίζει να μας αρέσει η θεμελιώδης ιστορία της Εθνικής Τράπεζας ιδιαίτερα χάρη στο 15,6% του ομίλου σε fully loaded δείκτη CET1 φέτος, ο οποίος είναι ο καλύτερος στην κατηγορία του όχι μόνο στην Ελλάδα, αλλά και στην ευρύτερη Ευρώπη, με πλεόνασμα CET1 περίπου 800 εκατ. ευρώ που μπορεί τεχνικά να αυξηθεί έως και σε πάνω 2 δισ. ευρώ μέσω της έκδοσης AT1/T2.

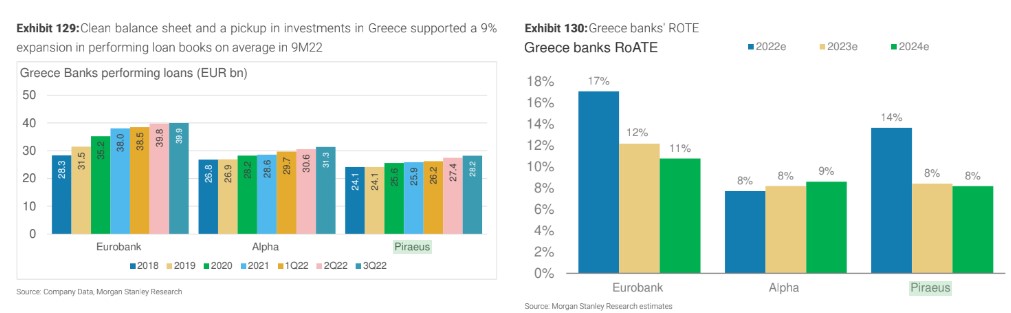

Τέλος, η σχέση απόδοσης-κινδύνου στις ελληνικές τράπεζες είναι πιο ελκυστική και εξακολουθεί να προσφέρει περιθώρια ανόδου στους επενδυτές εκτιμά η Morgan Stanley σε ανάλυσή της για τις επιλογές του 2023 στις παγκόσμιες τράπεζες και τις διαφοροποιημένες χρηματοπιστωτικές επιχειρήσεις. Η Morgan Stanley προχωράει ένα βήμα παραπέρα και τοποθετεί τη μετοχή της Eurobank στη λίστα με τις κορυφαίες επιλογές της στον κόσμο (Banks Financials’ Finest List) και θέτει ως έτερη επιλογή από τον εγχώριο τραπεζικό κλάδο την Τράπεζα Πειραιώς.

Η Eurobank έχει ισχυρό ιστορικό διαχείρισης έναντι των ομοειδών της στην Ελλάδα. Έχει προηγηθεί των ομοειδών ελληνικών τραπεζών στην εξυγίανση του ισολογισμού, με δείκτη NPE 5,6% από το τρίτο τρίμηνο φέτος.

«Η Τράπεζα Πειραιώς έχει σημειώσει ισχυρή πρόοδο και βελτίωση σε βασικά λειτουργικά μεγέθη. Πιο χαρακτηριστικά:

i) τα καθαρά έσοδα από τόκους (NII) κατέγραψαν θετική πορεία το δεύτερο τρίμηνο του 2022 με +8% διαδοχική αύξηση το τρίτο τρίμηνο του 2022 και πρόκειται να αυξηθούν με τη βοήθεια της ΕΚΤ και τις αυξήσεις των επιτοκίων τα επόμενα τρίμηνα,

ii) η επέκταση των εξυπηρετούμενων δανείων ήταν 2,3 δισ. ευρώ το 9μηνο του 2022, με θετικές προοπτικές για την αύξηση των δανείων το οικονομικό έτος 2023,

iii) η δυναμική των εσόδων από αμοιβές και προμήθειες είναι ισχυρή (+20% σε ετήσια βάση στο 9μηνο του 2022),

iv) οι δείκτες NPE είναι μονοψήφιοι στο 8,7% στο 9μηνο του 2022,

v) το πιο σημαντικό, ο δείκτης κεφαλαίων CET1 έχει βελτιωθεί στο 10,4% στο τρίτο τρίμηνο και αναμένεται να φτάσει το 11% περίπου μέχρι το τέλος του έτους και

vi) η αποτίμηση της μετοχής της τράπεζας παραμένει ελκυστική στις 0,3 φορές σε όρους δείκτης P/BV το 2023. Η σύσταση είναι overweight και η τιμή στόχος είναι 1,96 ευρώ ανά μετοχή.

Διαβάστε επίσης

JP Morgan: Νέες υψηλότερες τιμές στόχοι για τις ελληνικές τράπεζες

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Εθνική Τράπεζα: Αύξηση τζίρου 3% για τις ελληνικές επιχειρήσεις το 2025 – Ποιοι κλάδοι ξεχώρισαν

- Με τροφική δηλητηρίαση ο Νίκος Δένδιας – Αναβάλλεται η επίσκεψη στη Σερβία

- Κώστας Τσιάρας: Τα τρία βήματα για την εξυγίανση του ΟΠΕΚΕΠΕ

- Η ΔΕΗ και ο ρόλος της στον νέο εξηλεκτρισμό: Δίκτυα, Ηλεκτροκίνηση και Αντλίες Θερμότητας