ΣΧΕΤΙΚΑ ΑΡΘΡΑ

O Marko Kolanovic της JP Morgan, ο οποίος πρωταγωνίστησε στο 2022 με την «κόντρα στο ρεύμα» αισιόδοξη προσέγγισή του για κάποια τμήματα της αγοράς, για το 2023 αντιστρέφει την άποψή του και προτείνει μείωση του κινδύνου λόγω των αδύναμων προοπτικών της επόμενης χρονιάς.

Στη στρατηγική για τα περιουσιακά στοιχεία (Global Research 2023 Year Ahead Outlook), ο Kolanovic και η ομάδα Global Markets Strategy, καθώς πλησιάζουμε στο 2023, βλέπει έναν αυξανόμενο κίνδυνο ύφεσης.

«Στην πραγματικότητα, η άποψή μας είναι ότι αδυναμία στην αγορά και την οικονομία μπορεί να εμφανιστεί το 2023 ως αποτέλεσμα της υπερβολικής σύσφιξης των κεντρικών τραπεζών, πρώτα στην Ευρώπη και οι ΗΠΑ θα ακολουθήσουν αργότερα το επόμενο έτος. Επιπλέον, πιστεύουμε ότι οι κεντρικές τράπεζες είναι πιθανό να προκαλέσουν αναταραχή στην αγορά και στη συνέχεια να αναγκαστούν να αντιστρέψουν την πορεία τους», εξηγεί ο Kolanovic.

Ο ίδιος εκτιμά ότι τα φετινά χαμηλά επίπεδα των μετοχικών αγορών είναι πιθανό να δοκιμαστούν εκ νέου στις αρχές του επόμενου έτους και βλέπει μια συνεχιζόμενη τάση υποχώρησης των περιουσιακών στοιχείων κινδύνου και μια άνοδο στις θέσεις σε ομόλογα από τους επενδυτές. Η άποψή του είναι ότι οι κεντρικές τράπεζες πιθανότατα θα δώσουν σήμα για μειώσεις στα επιτόκια, κάποια στιγμή το επόμενο έτος, γεγονός που θα έχει ως αποτέλεσμα μια διαρκή ανάκαμψη των τιμών των περιουσιακών στοιχείων μέχρι το τέλος του 2023, και στη συνέχεια στην οικονομία.

Ωστόσο, για να λάβει χώρα αυτή η στροφή στην πολιτική των κεντρικών τραπεζών, θα πρέπει πρώτα να δούμε κάποιο συνδυασμό οικονομικής επιδείνωσης, αύξηση της ανεργίας, μεταβλητότητα της αγοράς, μείωση των επιπέδων των ριψοκίνδυνων περιουσιακών στοιχείων και μείωση του πληθωρισμού. Όλα αυτά είναι πιθανό να προκαλέσουν ή να συμπέσουν βραχυπρόθεσμα, αλλά η συνεχιζόμενη χαμηλή τοποθέτηση σε περιουσιακά στοιχεία κινδύνου, ενδεχομένως να λειτουργήσει ως μετριαστικός παράγοντας στην πτώση.

«Στη συνέχεια, κάποια στιγμή στο δεύτερο εξάμηνο του 2023, οι αγορές πιθανότατα θα στρέψουν την προσοχή τους προς τις καλύτερες οικονομικές προοπτικές και τα εταιρικά θεμελιώδη μεγέθη αργότερα το 2024, και θα διαπραγματεύονται σε υψηλότερα επίπεδα από ό,τι τώρα», εξηγεί η JP Morgan.

Μείωση του κινδύνου

«Φέτος το χαρτοφυλάκιο μας έχει υπεραποδώσει έναντι του δείκτη αναφοράς του κατά 350μ.β. περίπου, χάρη στις μειωμένες θέσεις στα ομόλογα και τις αυξημένες θέσεις επί των εμπορευμάτων.

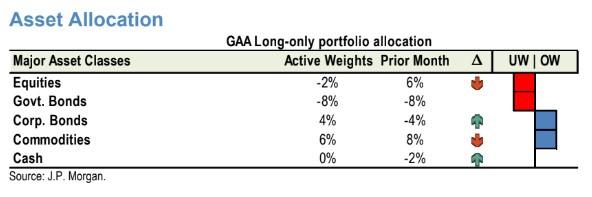

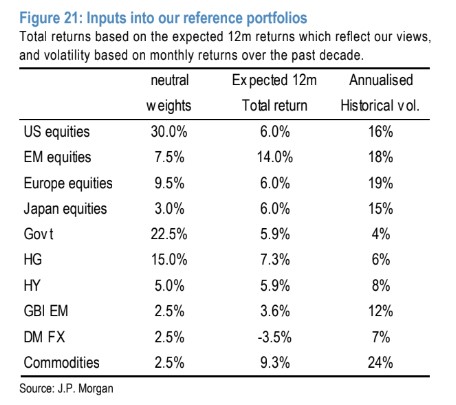

Δεδομένης της αδύναμης βραχυπρόθεσμης προοπτικής για τις αγορές, μειώνουμε τον κίνδυνο ενόψει του 2023. Μετατοπίζουμε την κατανομή των μετοχών από αυξημένες (overweight – OW) σε μέτρια μειωμένες (underweight – UW), περιορίζουμε τον κίνδυνο στα εμπορεύματα (αν και διατηρούμε ένα σημαντικό OW) και τα χρηματοδοτούμε αυτά αυξάνοντας την κατανομή μας σε εταιρικά ομόλογα και μετρητά.

Εντός του χαρτοφυλακίου των ομολόγων μεταβαίνουμε σε αυξημένες θέσεις στα ομόλογα υψηλής διαβάθμισης (overweight σε high grade – HG) έναντι των ομολόγων υψηλής απόδοσης (High Yield – HY), και εντός του χώρου των εμπορευμάτων καλύπτουμε τις προγενέστερες μειωμένες θέσεις μας στα πολύτιμα μέταλλα», προτείνει η JPM.

Η άποψη των πελατών της JPM

Αυτή την εβδομάδα, η JP Morgan διεξάγει δημοσκόπηση στους επενδυτές σχετικά με την επαναλειτουργία της Κίνας, τη χρονική στιγμή της αδυναμίας της αγοράς και της οικονομίας και τις επιπτώσεις της ύφεσης για το αμερικανικό νόμισμα.

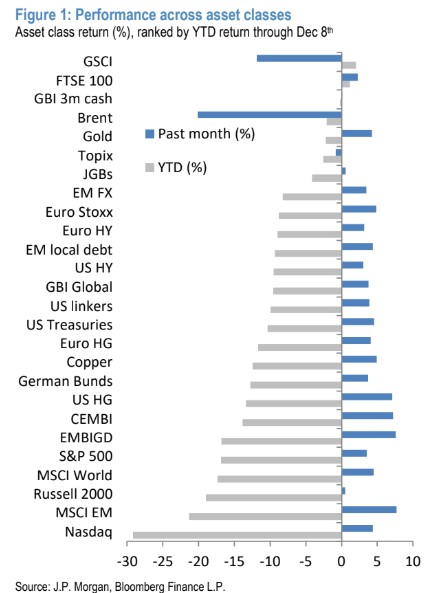

Τα αποτελέσματα από την προηγούμενη έρευνά της, η οποία ρωτούσε τους επενδυτές σχετικά με τις προοπτικές για το επόμενο έτος σε όλες τις κατηγορίες περιουσιακών στοιχείων: (1) μετοχές, αρκετά χαμηλότερα οι θέσεις των επενδυτών κατά μέσο όρο, (2) 44% των επενδυτών σχεδίαζε να αυξήσει την έκθεση σε μετοχές και 71% να αυξήσει τη διάρκεια των ομολόγων υπέρ των μακροπρόθεσμων, (3) οι μέσοι στόχοι για το τέλος του έτους 2023 μεταξύ των ερωτηθέντων ήταν: S&P 500: 4.010 μονάδες, MSCI EM: 1.009 μονάδες, αποδόσεις 10Y των ΗΠΑ: 3,68%, πετρέλαιο Brent: $86 ανά βαρέλι, δείκτης δολαρίου DXY: 102,5, Bitcoin: 14,7 χιλ. δολάρια και μέσο επίπεδο του δείκτη μεταβλητότητας VIX το 2023 στο 24 περίπου.

Διαβάστε επίσης:

Sam Bankman-Fried: Συνελήφθη στις Μπαχάμες ο ιδρυτής της χρεοκοπημένης FTX

Moody’s: Υπό αναθεώρηση για πιθανή υποβάθμιση η Sani/Ikos

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Υπερταμείο: 4 ενδιαφερόμενοι για τις δραστηριότητες κρουαζιέρας στα λιμάνια Κατάκολου, Πάτρας και Καβάλας

- Bank of Cyprus: Νέο μέλος στο Διοικητικό Συμβούλιο η Ειρήνη Ψάλτη

- ΔΕΗ Tour of Hellas 2025 – Η Ελλάδα και το ποδήλατο σε πρώτο πλάνο μέσα από μία εντυπωσιακή αγωνιστική διαδρομή με την υποστήριξη της ΔΕΗ

- Πάρος: Ορμητικοί χείμαρροι οι δρόμοι, μήνυμα του 112 για απαγόρευση κυκλοφορίας των οχημάτων (βίντεο)