ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Με τρία διαφορετικά report, ο αμερικανικός επενδυτικός οίκος Goldman Sachs παραθέτει τις προβλέψεις και τις εκτιμήσεις του για τον κόσμο το 2023.

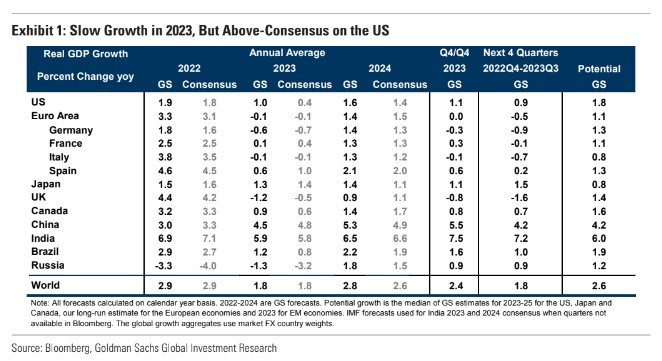

«Αναμένουμε παγκόσμια ανάπτυξη μόλις 1,8% το 2023, καθώς η ανθεκτικότητα των ΗΠΑ έρχεται σε αντίθεση με μια ευρωπαϊκή ύφεση και την ανώμαλη επαναλειτουργία στην Κίνα», εξηγεί η Goldman Sachs και ο Jan Hatzius στο report “Macro Outlook 2023: This Cycle Is Different”.

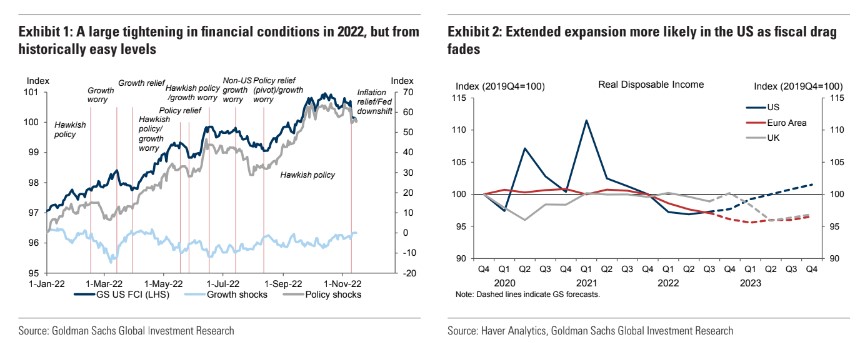

Οι ΗΠΑ αναμένεται να αποφύγουν οριακά την ύφεση, καθώς ο βασικός πληθωρισμός επιβραδύνεται από 5% τώρα σε 3% στα τέλη του 2023 με αύξηση του ποσοστού ανεργίας κατά ½ ποσοστιαία μονάδα.

Για να διατηρηθεί η ανάπτυξη κάτω από το δυνητικό επίπεδο, εν μέσω της ισχυρότερης αύξησης του πραγματικού εισοδήματος, η Goldman Sachs ‘βλέπει’ πλέον τη Fed να αυξάνει άλλες 125 μ.β. τα επιτόκια προς το 5%-5,25% και δεν αναμένει καμία περικοπή για το 2023.

«Ο λόγος που πιστεύουμε ότι αυτός ο κύκλος είναι διαφορετικός από τις προηγούμενες περιόδους υψηλού πληθωρισμού είναι: πρώτο, η υπερθέρμανση της αγοράς εργασίας μετά την πανδημία εμφανίστηκε όχι σε υπερβολική απασχόληση, αλλά σε πρωτοφανή ανοίγματα θέσεων εργασίας. Δεύτερο, ο αποπληθωριστικός αντίκτυπος της πρόσφατης εξομάλυνσης στις αλυσίδες εφοδιασμού και στις αγορές κατοικιών έχει ακόμη πολύ δρόμο μπροστά του και τρίτο οι μακροπρόθεσμες προσδοκίες για τον πληθωρισμό παραμένουν καλά εδραιωμένες», εξηγεί ο Hatzius.

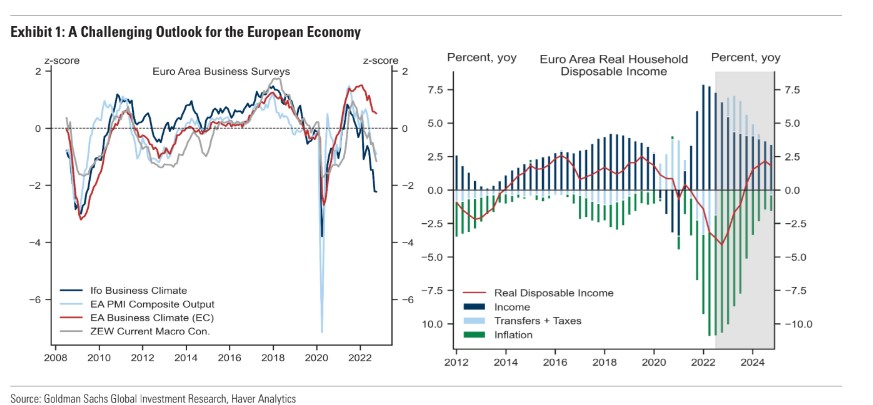

Για την Ευρώπη, στο report “2023 Europe Outlook: Milder Recession, Higher Terminal Rate”, o Sven Jari Stehn και η ομάδα του αναμένει συρρίκνωση της ευρωπαϊκής οικονομίας κατά 0,7% από το τέταρτο τρίμηνο του 2022 έως το δεύτερο τρίμηνο του 2023, έναντι 1,1% που ανέμενε προηγουμένως, με μείωση της δραστηριότητας κατά 0,2% κατά το τέταρτο τρίμηνο, 0,4% για το πρώτο τρίμηνο του 2023 και 0,1% το δεύτερο τρίμηνο του επόμενου έτους.

Η ζώνη του ευρώ και το Ηνωμένο Βασίλειο βρίσκονται πιθανότατα σε ύφεση, κυρίως λόγω του πλήγματος του πραγματικού εισοδήματος από την εκτίναξη των λογαριασμών ενέργειας.

H Goldman Sachs αναμένει όμως μόνο μια ήπια ύφεση, καθώς η Ευρώπη έχει ήδη καταφέρει να μειώσει τις εισαγωγές ρωσικού φυσικού αερίου χωρίς να συντρίψει τη δραστηριότητα και είναι πιθανό να επωφεληθεί από τις ίδιες βελτιώσεις μετά την πανδημία που βοηθούν στην αποφυγή της ύφεσης στις ΗΠΑ.

Δεδομένων των μειωμένων κινδύνων μιας βαθιάς ύφεσης και του επίμονου πληθωρισμού, αναμένει ότι το επιτόκιο της ΕΚΤ θα φτάσει στο 3%.

Τέλος, για τις αγορές, τα περιουσιακά στοιχεία και τα κυρίαρχα επενδυτικά ζητήματα του 2023, o Dominic Wilson και η ομάδα του στο report με τίτλο “Top Ten Market Themes for 2023: The Return of Yield” εκτιμούν ότι:

1. Η κεντρική της υπόθεση είναι η ήπια προσγείωση στις ΗΠΑ αλλά με μεγάλους κινδύνους εκατέρωθεν.

2. Οι μετοχές αξίας είναι προτιμότερες από τις κυκλικές μετοχές παρά τη βελτίωση των αποτιμήσεων.

3. Οι πτωτικοί κίνδυνοι παραμένουν έως ότου ο πληθωρισμός κινηθεί χαμηλότερα και η δραστηριότητα σταματήσει να επιβραδύνεται.

4. Μπορεί τα επιτόκια να μεταβληθούν λιγότερο το 2023 αλλά ένας παρατεταμένος κύκλος αυξήσεων μπορεί να σημαίνει μέτριες επιδόσεις στα περιουσιακά στοιχεία με κίνδυνο.

5. Η κυριαρχία του δολαρίου είναι σε πορεία αντίστροφης.

6. Η ενέργεια είναι εμπόδιο για τις αγορές.

7. Η αγορά της Κίνας είναι τακτικά δυνατή αλλά έχει διαρθρωτικές αδυναμίες.

8. Η ανοδική πορεία των αναδυόμενων αγορών θα είναι περιορισμένη και θα χρειαστεί επιλογή ανάμεσα στις αγορές.

9. Ο μικρότερος κίνδυνος λάθους στην πολιτική αντισταθμίζεται από τον υψηλότερο κίνδυνο ανάπτυξη. Οι κίνδυνοι ύφεσης συν την ανακούφιση από τον πληθωρισμό ευνοούν τα ομόλογα και τα μετρητά προς το παρόν.

10. Η επιστροφή των πραγματικών αποδόσεων είναι γεγονός και άρα η άνοδος των μετοχών θα είναι περιορισμένη αν υπάρξει σημαντική μείωση στις αποτιμήσεις.

Διαβάστε επίσης:

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- International Chamber of Shipping: Νέος Γενικός Γραμματέας ο Θωμάς Α. Καζάκος

- Αυτοδιαχείριση: Πάνω από 13 εκατ. ευρώ μοιράζει για τα πνευματικά δικαιώματα

- Ψηφιακά Εργαλεία ΜμΕ: Περισσότερες από 65.000 αιτήσεις υποβλήθηκαν στον πρώτο κύκλο

- Πεντάγωνο: Η Κίνα έχει αυξήσει το πυρηνικό της οπλοστάσιο κατά 20%