ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Στα 4,2 ευρώ ανά μετοχή θέτει πλέον την τιμή στόχο για την Εθνική Τράπεζα η αμερικανική επενδυτική τράπεζα Goldman Sachs.

Το περιθώριο ανόδου για τη μετοχή της ΕΤΕ ΕΤΕ 0% 7,87 διαμορφώνεται σε 14,4%.

H μικρή επικαιροποίηση στις εκτιμήσεις της τράπεζας επιφέρουν μικρή ανοδική προσαρμογή στην τιμή στόχο από τα 4,1 ευρώ στα 4,2 ευρώ.

«Επικαιροποιούμε τις εκτιμήσεις μας για την Εθνική Τράπεζα, κάνοντας μικρές αλλαγές και ενημερώνουμε για τις τελευταίες τάσεις του τομέα. Οι αλλαγές στις εκτιμήσεις μας για το 2022-26 είναι μικρές, λιγότερο από 3%», εξηγεί η Goldman Sachs.

Η Εθνική Τράπεζα θα ανακοινώσει τα αποτελέσματά της για το τρίτο τρίμηνο στις 10 Νοεμβρίου 2022.

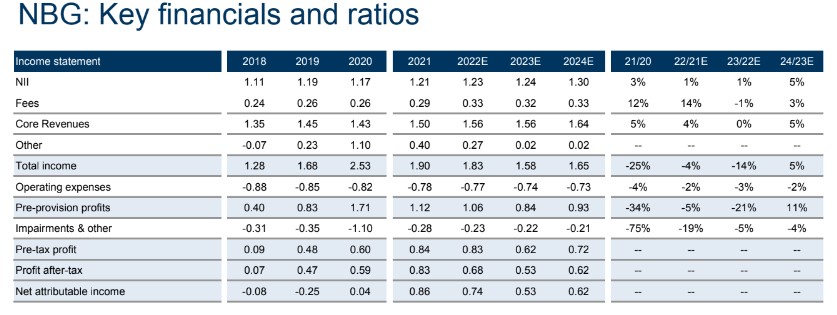

Οι αλλαγές για το 2022 αφορούν τα κέρδη ανά μετοχή και πλέον εκτιμά επίδοση 0,64 κέρδη ανά μετοχή (EPS) έναντι 0,65 EPS προγενέστερα, ενώ για τα έτη 2023-2024 αυξάνει αντίστοιχα κατά 1 λεπτό τις εκτιμήσεις της σε 0,58 EPS το 2023 και 0,67 EPS το 2024.

Μερίσματα

Αναφορικά με τα μερίσματα, η GS προβλέπει 0,16, 0,12 και 0,13 μέρισμα ανά μετοχή την περίοδο 2022-2024, γεγονός που θέτει την προσδοκώμενη μερισματική απόδοση της μετοχής κατά μέσο όρο σε 3,7%.

Για το 2022, η Εθνική θα σημειώσει καθαρά κέρδη 682 εκατ. ευρώ και η καθαρή ενσώματη λογιστική αξία θα διαμορφωθεί στα 6,15 ευρώ και η αποτίμηση της σε όρους P/TBV είναι 0,59 φορές και σε όρους κερδοφορίας 5,7 φορές. Για το 2023-2024, ο δείκτης P/ΤΒV θα μειωθεί σε 0,56 φορές και 0,51 φορές ενώ ο δείκτης Ρ/Ε στις 6,3 φορές και τις 5,4 φορές.

Ο δείκτης CET-1 ratio θα κυμανθεί σε 14,8% φέτος και 15,5% το επόμενο έτος και στο 16,8% το 2023. Αναφορικά με την επίδοση του τρίτου τριμήνου, η Goldman Sachs εκτιμά κέρδη 0,10 ευρώ ανά μετοχή.

«Διατηρούμε τη σύσταση buy (αγορά) για το μετοχικό τίτλο της Εθνικής Τράπεζας με τη δωδεκάμηνη τιμή στόχο μας να αυξάνεται στα 4,2 ευρώ (από 4,1 ευρώ), αντανακλώντας τις αλλαγές στις εκτιμήσεις μας. Συνεχίζουμε να αποτιμούμε την ΕΤΕ χρησιμοποιώντας μια κεφαλαιακά προσαρμοσμένη ROTE/COE (απόδοση ιδίων κεφαλαίων/ κόστος ιδίων κεφαλαίων) μεθοδολογία.

Οι κίνδυνοι

Οι βασικοί κίνδυνοι για την επενδυτική μας άποψη και τον στόχο τιμής περιλαμβάνουν:

1) ένα ασθενέστερο από το αναμενόμενο μακροοικονομικό περιβάλλον,

2) δυσμενείς ρυθμιστικές αλλαγές,

3) ανταγωνιστικές πιέσεις που επηρεάζουν την τιμολόγηση και τους όγκους,

4) χαμηλότερες από τις αναμενόμενες αυξήσεις του χαρτοφυλακίου των εξυπηρετούμενων δανείων,

5) σημαντική αύξηση των αντιλήψεων περί κινδύνου με αντίκτυπο στο κόστος των ιδίων κεφαλαίων και την αποτίμηση, και

6) αρνητικές κεφαλαιακές εκπλήξεις.

Διαβάστε επίσης:

Deutsche Bank: Πρωταγωνιστής σε επιδόσεις το Χ.Α. τον Οκτώβριο και το 2022

Το ράλι των μετοχών δεν έσωσε τις Big Tech-Μεγάλος χαμένος με sell off άνω των 3 τρις το 2022

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Αρχιεπίσκοπος Αμερικής Ελπιδοφόρος: Εξαιρετική τιμή η απονομή του βραβείου Τέμπλτον στον Οικουμενικό Πατριάρχη Βαρθολομαίο

- Η συμβολή της τεχνητής νοημοσύνης και υψηλής τεχνολογίας στην κατανόηση της σεισμικής κρίσης στη Σαντορίνη

- ΗΠΑ: Ο πρόεδρος Τραμπ έχει εξαιρετική υγεία, σύμφωνα με τον γιατρό του Λευκού Οίκου

- Citi για Metlen: Οι καταλύτες που φέρνουν ανάπτυξη και την πιθανή τιμή στόχο έως 60 ευρώ