ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Το ράλι της ΤΙΤΑΝ, το νέο Βατερλώ της Απαλαγάκη, το κινεζικό μαρτύριο για τον Μάνο, τα υπερόπλα Πιτσιλή, η αλήθεια για τη Μιράντα Πατέρα και ο γάτος Dollar, ο αεικίνητος Πιέρ και ο θαρραλέος πολιτικός με την κομμώτρια

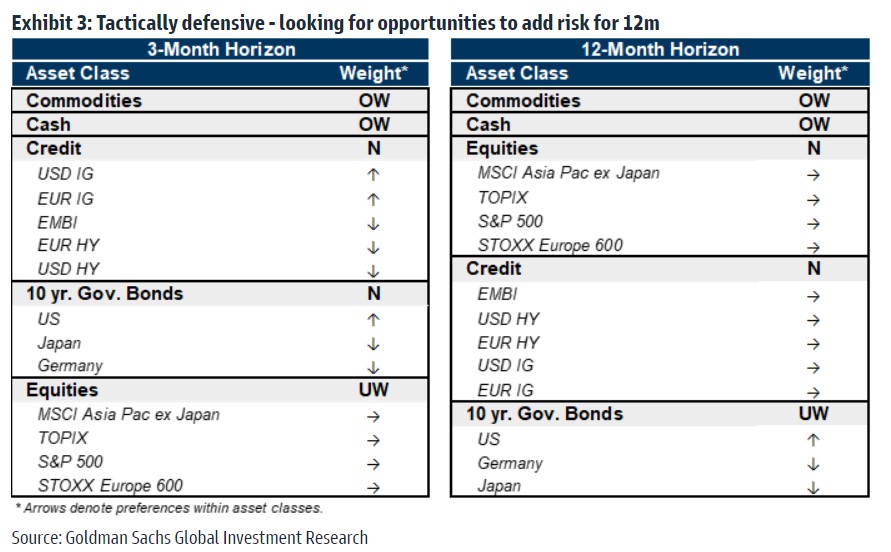

Συστήνει αυξημένες θέσεις σε μετρητά και εμπορεύματα, ουδέτερη θέση στα εταιρικά και κρατικά ομόλογα και μειωμένες θέσεις στις μετοχές, καθώς βλέπει συνεχείς δυσκολίες και «αντίθετους ανέμους» από τις υψηλότερες πραγματικές αποδόσεις και το αδύναμο μείγμα ανάπτυξης/πληθωρισμού. Παράλληλα, αναμένει κορύφωση στον πληθωρισμό, επιφυλακτικότητα των «γερακιών», κίνδυνο ύφεσης και πτωτική διάθεση των επενδυτών.

«Παραμένουμε σε μειωμένες θέσεις στις μετοχές για το επόμενο τρίμηνο αλλά είμαστε ουδέτεροι για τον ορίζοντα των 12 μηνών και αναζητούμε ευκαιρίες για επαναφορά του κινδύνου. Ωστόσο, μέχρι το τέλος του έτους βλέπουμε περιορισμένη άνοδο λόγω των αντίθετων ανέμων για τις αποτιμήσεις των μετοχών από την αύξηση των πραγματικών αποδόσεων, τα χαμηλά ασφάλιστρα κινδύνου των μετοχών και τις πιθανές αρνητικές αναθεωρήσεις των κερδών», εξηγεί ο Mueller-Glissmann.

Η τράπεζα επισημαίνει ότι μετά από αρκετά χρόνια TINA (σ.σ. There Is No Alternative, δηλαδή όπου δεν υπήρχε εναλλακτική στους επενδυτές από την τοποθέτηση σε μετοχές), η οποία ωθούσε τους επενδυτές να ανέβουν την καμπύλη κινδύνου προς τις μετοχές, τώρα αντιμετωπίζουν την TARA (σ.σ. There Are Reasonable Alternatives, δηλαδή τώρα υπάρχουν αρκετές εναλλακτικές τοποθετήσεις εκτός από τις μετοχές) με υψηλότερες αποδόσεις στα σταθερά εισοδήματα και συχνά χαμηλότερο κίνδυνο.

Επιπλέον, ο κίνδυνος ύφεσης παραμένει αυξημένος σε παγκόσμιο επίπεδο. Οι στρατηγικοί αναλυτές της τράπεζας στις ΗΠΑ έχουν υποβαθμίσει το στόχο τους για τον δείκτη S&P 500 στο τέλος του έτους σε 3.600 μονάδες, στο σενάριο ‘σκληρής προσγείωσης’ στις 3.400 μονάδες και διατηρούν επίσης το σενάριο ύφεσης με στόχο στις 3.150 μονάδες.

Ομοίως, έχουν υποβαθμίσει περαιτέρω τους ευρωπαϊκούς στόχους, τις προβλέψεις για την αύξηση των κερδών το 2023, οι οποίες είναι τώρα περίπου 13% χαμηλότερα από το μέσο όρο. Η τράπεζα είναι ουδέτερη σε όλες τις περιοχές για το 3μηνο και το 12μηνο, αλλά οι ασιατικές μετοχές έχουν το υψηλότερο περιθώριο ανόδου για το 12μηνο. Γενικά, η Goldman Sach sσυνεχίζει να προτιμά ένα μείγμα αμυντικών, υψηλής μερισματικής απόδοσης, ποιοτικών μετοχών με κάποια επιλεκτική έκθεση σε αξίες/κυκλικές μετοχές.

Οι χαμηλότερες αποτιμήσεις σε όλα τα περιουσιακά στοιχεία δημιουργούν ευκαιρίες για την προσθήκη κινδύνου για τους επενδυτές μακροπρόθεσμα, αλλά θα χρειαστεί πιο φιλική δυναμική στο μείγμα ανάπτυξης/πληθωρισμού/πολιτικής ή συνθηκολόγηση των επενδυτών για μια πραγματική πτώση της αγοράς βραχυπρόθεσμα.

«Μια κορύφωση του πληθωρισμού τείνει να οδηγήσει σε ανακούφιση για τα παραδοσιακά χαρτοφυλάκια μετοχών/ομολόγων με αναλογία 60/40, αλλά η αλληλεπίδραση με την ανάπτυξη έχει σημασία. Σε περιπτώσεις ύφεσης, ιστορικά, οι μετοχές μειώθηκαν κατά μέσο όρο άλλο ένα 10% στους 6-9 μήνες μετά την κορύφωση του πληθωρισμού. Επίσης, η κορύφωση της “γερακίσιας” πολιτικής μπορεί να έρθει αργότερα λόγω του αυξημένου πληθωρισμού. Υπάρχουν επίσης κάποιοι ανοδικοί κίνδυνοι για τα επιτόκια από εδώ και πέρα και η ανακούφιση μετά την κορύφωση μπορεί να είναι περιορισμένη εάν η Fed διατηρήσει τα επιτόκια σε υψηλά επίπεδα», συμπεραίνει ο Mueller-Glissmann.

Διαβάστε επίσης:

Ροκανίζει τις απώλειες της χρονιάς το Χ.Α

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- «Ελευθερία»: H ηχηρή επιστροφή της Μέρκελ

- Πυροσβεστική: Προσοχή στις απόπειρες οικονομικής εξαπάτησης επιχειρήσεων – Πώς θα τις αποφύγετε

- FinTech: Σε φάση έντονης ανάπτυξης στην Ελλάδα – Οι κύριοι παράγοντες

- Κωνσταντίνος Φουντάς: Το νέο «αφεντικό» του Cern μιλά για το σωματίδιο του Θεού, τον πυρηνικό πόλεμο, τα πανεπιστήμια