ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Σημαντική μείωση στις τιμές στόχους για τον δείκτη βαρόμετρο των αγορών από την αμερικανική τράπεζα Goldman Sachs.

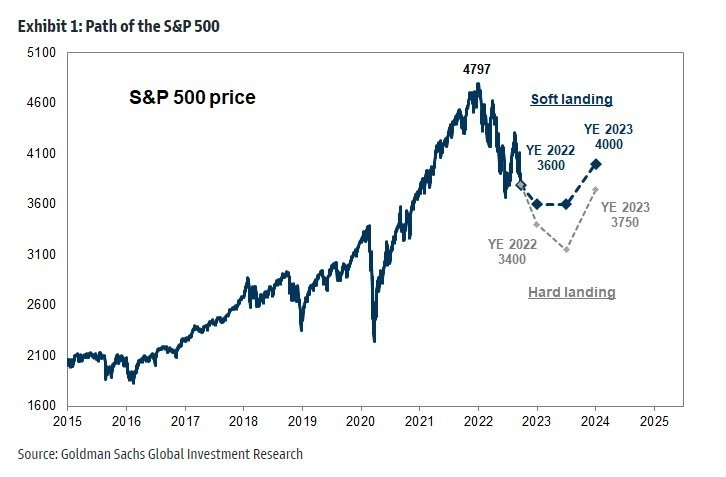

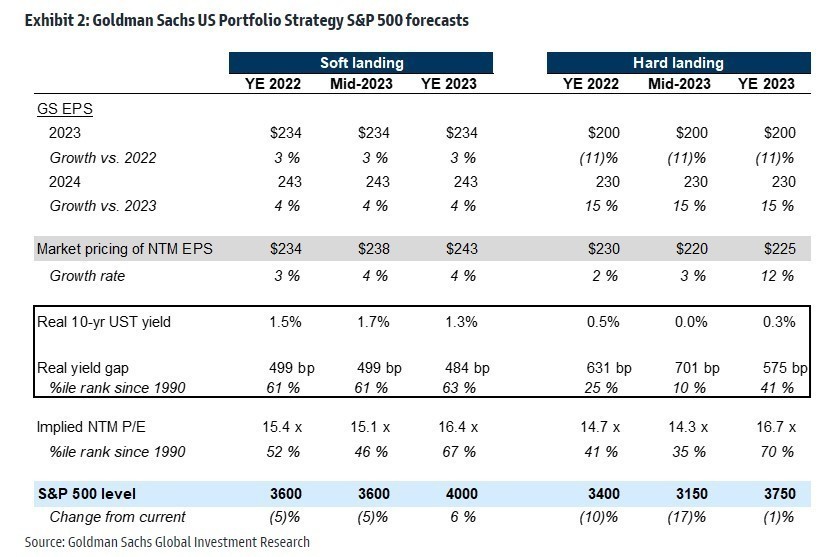

«Το σενάριο των υψηλότερων επιτοκίων που ενσωματώνουμε τώρα στο μοντέλο αποτίμησής μας υποστηρίζει έναν δείκτη P/E 15 φορές (έναντι προηγούμενης πρόβλεψης 18 φορές) και συνεπάγεται έναν στόχο τιμής 3 μηνών για τον δείκτη S&P 500 στις 3.600 μονάδες (-5%), 6 μηνών και 12 μηνών στις 3.600 μονάδες (-5%) και 4.000 μονάδες (+6%). Η μειωμένη τιμή-στόχος μας οφείλεται εξ ολοκλήρου στα υψηλότερα επιτόκια και συνεπώς στη χαμηλότερη αποτίμηση», επισημαίνει ο David Kostin της Goldman Sachs.

Σε ένα σενάριο “σκληρής προσγείωσης”, το χάσμα αποδόσεων θα αυξανόταν και οι στόχοι 3, 6 και 12 μηνών του S&P 500 θα ήταν οι 3.400 μονάδες (-10%), οι 3.150 μονάδες (-17%) και οι 3.750 μονάδες (-1%).

«Ο δείκτης S&P 500 έφθασε πράγματι τον προηγούμενο στόχο μας για το τέλος του έτους, που ήταν οι 4.300 μονάδες στα μέσα Αυγούστου, αλλά στη συνέχεια το σύμπλεγμα των επιτοκίων μετατοπίστηκε δραματικά», συνεχίζει ο Kostin.

Οι αποτιμήσεις των μετοχών ακολουθούσαν στενά τα πραγματικά επιτόκια μέχρι πρόσφατα. Οι πραγματικές αποδόσεις έχουν εκτιναχθεί από το 0,4% στο 1,3% κατά τη διάρκεια του τελευταίου μήνα και θα μπορούσαν να φτάσουν το 1,5% μέχρι το τέλος του έτους.

Για λόγους σύγκρισης, οι πραγματικές αποδόσεις ήταν αρνητικές 1% στις αρχές του έτους, όταν ο δείκτης S&P 500 έφτασε σε ιστορικό υψηλό και τις 4.800 μονάδες και διαπραγματευόταν με P/E 21 φορών. Το στενότερο χάσμα αποδόσεων μεταξύ μετοχών και επιτοκίων από την εποχή της πανδημίας γέρνει περαιτέρω την ισορροπία των κινδύνων προς τα κάτω.

Οι προοπτικές είναι ασυνήθιστα θολές

Οι μελλοντικές πορείες του πληθωρισμού, της οικονομικής ανάπτυξης, των επιτοκίων, των κερδών και των αποτιμήσεων μεταβάλλονται περισσότερο από ό,τι συνήθως με μια ευρύτερη κατανομή πιθανών αποτελεσμάτων.

«Βάσει των συζητήσεων με τους πελάτες μας, η πλειονότητα των επενδυτών έχει υιοθετήσει την άποψη ότι το σενάριο της ‘σκληρής’ προσγείωσης είναι αναπόφευκτο και η εστίασή τους είναι στον χρόνο, το μέγεθος και τη διάρκεια μιας πιθανής ύφεσης και στις επενδυτικές στρατηγικές για τις προοπτικές αυτές», επισημαίνει ο Kostin.

«Στο παρελθόν δημοσιεύσαμε ότι σε μια ύφεση η πτώση των κερδών ανά μετοχή του S&P 500 θα μπορούσε να προκαλέσει πτώση του δείκτη έως τις 3.150 μονάδες (-17%). Μια πτώση των EPS κατά 11% θα ήταν σύμφωνη με την ελαφρώς αρνητική αύξηση του πραγματικού ΑΕΠ και τη μέση πτώση των EPS κατά 13% κατά τη διάρκεια προηγούμενων υφέσεων. Βραχυπρόθεσμα, η προσοχή των επενδυτών θα στραφεί σύντομα από την αποτίμηση στα κέρδη», εκτιμά η τράπεζα.

Η αναπάντεχα υψηλή μέτρηση του πληθωρισμού τον Αύγουστο ήταν ένα κομβικό γεγονός για τους μακροοικονομικούς επενδυτές όσον αφορά την πορεία των αυξήσεων της Fed. Το ανάλογο για τους επενδυτές μετοχών είναι η περίοδος κερδών του γ’ τριμήνου, όπου τα υψηλά περιθώρια κέρδους ρεκόρ θα τεθούν υπό έλεγχο.

Συνιστώμενες επενδυτικές στρατηγικές

Η αυξημένη αβεβαιότητα συνηγορεί υπέρ της αμυντικής τοποθέτησης. Η άνοδος των επιτοκίων σημαίνει ότι η βραχυπρόθεσμη διάρκεια θα υπεραποδώσει έναντι της μακροπρόθεσμης διάρκειας και προτιμήστε μετοχές με χαρακτηριστικά “ποιότητας”, όπως ισχυρούς ισολογισμούς, υψηλές αποδόσεις κεφαλαίου και σταθερή αύξηση πωλήσεων.

Διαβάστε επίσης:

Goldman Sachs: Χειρότερη ύφεση στην Ευρώπη φέρνει η ενεργειακή κρίση

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Τέμπη: Πανεπιστήμια Γάνδης και Πίζας αμφισβητούν τις αναφορές του ΕΟΔΑΣΑΑΜ για την πυρόσφαιρα

- Ελληνοτουρκικό παζάρι: Συναντήσεις πολιτικών και Ελλήνων-Τούρκων επιχειρηματιών στη σκιά της Διασύνδεσης Ελλάδας-Κύπρου

- Τρία καυτά ερωτήματα των ξένων – Χειρόφρενο στην παροχολογία ελέω εμπορικού πολέμου

- Τι θα κάνουν οι αγορές με βάση τον VIX S&P 500, τα σοφά λόγια Μπάφετ, τα μπόνους στον ΟΠΑΠ, οι νέες αρμοδιότητες Χατζηδάκη, γιατί πήγε ο Καρατζάς στον Πιερ, και η οργή του ΚΜ με την πλατινομαλλούσα βουλευτή