ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Περιεχόμενα

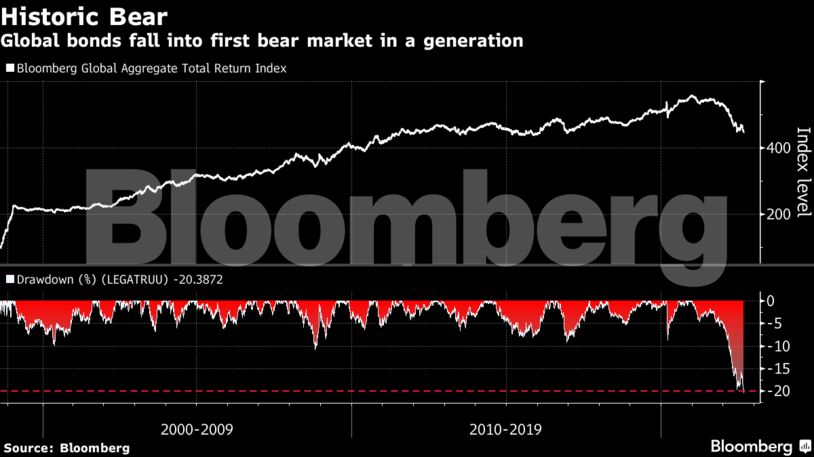

Οι αγορές ομολόγων διεθνώς βυθίστηκαν σε bear market για πρώτη φορά εδώ και μία γενιά, υπό την πίεση των κεντρικών τραπεζών που είναι αποφασισμένες να αντιμετωπίσουν τον πληθωρισμό ακόμη και αν αυτό οδηγήσει τις οικονομίες σε ύφεση.

Ο δείκτης Bloomberg Global Aggregate Total Return Index που παρακολουθεί τα κρατικά ομόλογα και τα εταιρικά ομόλογα επενδυτικής βαθμίδας έχει σημειώσει πτώση άνω του 20% από τα υψηλά του 2021, την μεγαλύτερη από την δημιουργία του.

Η εκτόξευση του πληθωρισμού και οι επιθετικές αυξήσεις επιτοκίων που εφάρμοσαν οι υπεύθυνοι χάραξης πολιτικής δίνουν τέλος σε ένα bull market των ομολόγων που κράτησε τέσσερις δεκαετίες. Αυτό δημιουργεί ένα ιδιαίτερα δύσκολο περιβάλλον για τους επενδυτές φέτος, καθώς ομόλογα και μετοχές να βυθίζονται παράλληλα.

«Υποψιάζομαι ότι το bull market των ομολόγων που ξεκίνησε στα μέσα της δεκαετίας του 1980 τελειώνει», επισήμανε ο Stephen Miller ο οποίος κάλυπτε σταθερό εισόδημα από τότε και τώρα εργάζεται ως σύμβουλος επενδύσεων στην GSFM. «Οι αποδόσεις δεν θα επιστρέψουν στα ιστορικά χαμηλά που είδαμε πριν αλλά και κατά τη διάρκεια της πανδημίας», λέει στο Bloomberg.

Ο πολύ υψηλός πληθωρισμός που αντιμετωπίζει τώρα ο κόσμος σημαίνει ότι οι κεντρικές τράπεζες δεν θα είναι έτοιμες να εφαρμόσουν τα ακραία κίνητρα που βοήθησαν να υποχωρήσουν οι αποδόσεις των ομολόγων κάτω από το 1%, πρόσθεσε.

Νέο επενδυτικό περιβάλλον

Οι ταυτόχρονες αναταράξεις στα περιουσιακά στοιχεία σταθερού εισοδήματος και τις μετοχές υπονομεύουν τη βάση των επενδυτικών στρατηγικών τα τελευταία 40 ή και περισσότερα χρόνια.

Ο δείκτης ομολόγων του Bloomberg σημειώνει απώλειες 16% από τις αρχές του 2022, ενώ ο δείκτης παγκόσμιων μετοχών της MSCI καταγράφει μεγαλύτερη πτώση.

Αυτό σημαίνει ότι ένα κλασικό χαρτοφυλάκιο 60/40 (επενδυμένο 60% σε μετοχές και 40% σε ομόλογα) σημειώνει απώλειες 15% φέτος, και βαδίζει προς τη χειρότερη ετήσια επίδοση από το 2008.

«Βρισκόμαστε σε ένα νέο επενδυτικό περιβάλλον και αυτό είναι πολύ μεγάλο ζήτημα για εκείνους που ποντάρουν στα ομόλογα, το να διαφοροποιήσουν το ρίσκο τους από τις μετοχές» λέει η Kellie Wood, της Schroders.

Τα ευρωπαϊκά ομόλογα έχουν πληγεί περισσότερο φέτος καθώς η εισβολή της Ρωσίας στην Ουκρανία εκτοξεύει τις τιμές του φυσικού αερίου στα ύψη.

Οι ασιατικές αγορές έχουν υποφέρει λιγότερο, με τη βοήθεια των κινεζικών ομολόγων, καθώς επωφελούνται από την πολιτική χαλάρωσης της κεντρικής τράπεζας εκεί που στοχεύει στην ανάκαμψη της δεύτερης μεγαλύτερης οικονομίας στον κόσμο.

Η μετάβαση σε μεγάλο μέρος του κόσμου από την πρωτοφανή πολιτική χαλάρωσης στις πιο απότομες αυξήσεις επιτοκίων από τη δεκαετία του 1980 έχει εξαντλήσει τη ρευστότητα, σύμφωνα με την JPMorgan Chase & Co.

«Οι αγορές ομολόγων και συναλλάγματος βιώνουν πιο ισχυρή και πιο επίμονη επιδείνωση των συνθηκών ρευστότητας φέτος σε σχέση με άλλες κατηγορίες περιουσιακών στοιχείων με ελάχιστα σημάδια αντιστροφής», γράφουν σε σημείωμα τους οι αναλυτές στρατηγικής, συμπεριλαμβανομένου του Νικόλαου Πανηγυρτζόγλου. Η πτωτική ορμή των ομολόγων πλησιάζει σε ακραία επίπεδα, επισήμαναν.

Επιστροφή στη δεκαετία του ’60

Από πολλές απόψεις, η οικονομική πραγματικότητα που αντιμετωπίζουν τώρα οι επενδυτές παραπέμπει στο bear market των ομολόγων της δεκαετίας του 1960, το οποίο ξεκίνησε το δεύτερο μισό εκείνης της δεκαετίας, όταν μια περίοδος χαμηλού πληθωρισμού και ανεργίας έφτασε ξαφνικά στο τέλος της.

Καθώς ο πληθωρισμός επιταχύνθηκε κατά τη διάρκεια της δεκαετίας του 1970, οι αποδόσεις των ομολόγων αυξήθηκαν. Αργότερα έφτασαν σχεδόν στο 16% το 1981, αφού ο τότε πρόεδρος της Fed, Paul Volcker, είχε αυξήσει τα επιτόκια στο 20% για να τιθασεύσει τις τιμές.

Ο Πάουελ ανέφερε τη δεκαετία του 1980 για να υποστηρίξει την επιθετική στάση του στο Jackson Hole, λέγοντας ότι «τα ιστορικά στοιχεία προειδοποιούν έντονα για την πρόωρη χαλάρωση της πολιτικής». Οι traders των swaps βλέπουν τώρα σχεδόν 70% πιθανότητες να προχωρήσει η Fed σε μια τρίτη συνεχόμενη αύξηση 75 μονάδων βάσης όταν συνεδριάσει σε λίγο περισσότερο από τρεις εβδομάδες.

«Δεν θα χαρακτήριζα την τρέχουσα τάση ως μια νέα κοσμική bear αγορά ομολόγων αλλά περισσότερο ως απαραίτητη διόρθωση από μια περίοδο μη βιώσιμων εξαιρετικά χαμηλών αποδόσεων», δήλωσε ο Steven Oh, επικεφαλής πίστωσης και σταθερού εισοδήματος στην PineBridge Investments LP.

«Οι προσδοκίες μας είναι ότι οι αποδόσεις θα παραμείνουν χαμηλές σύμφωνα με τα μακροπρόθεσμα ιστορικά πρότυπα και το 2022 είναι πιθανό να αντιπροσωπεύει την κορυφή στις αποδόσεις των 10ετών ομολόγων στον τρέχοντα κύκλο».

Διαβάστε ακόμη:

Χρυσός: Βαδίζει σε τρίτη εβδομάδα απωλειών με φόντο την εκτίναξη του δολαρίου

Πρώιμος… βαρύς χειμώνας στο χρηματιστήριο – Όλα τα νεότερα για τη στάση των ξένων, οι τράπεζες και τα deals

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Αριστείδης Πίττας: Η EuroDry ενισχύει τον στόλο της με δύο σύγχρονα ultramax

- Θεοδωρικάκος, ενόψει Black Friday: Ελέγχονται πάνω από 100 μεγάλες αλυσίδες καταστημάτων – Αφορούν πάνω από 10.000 κωδικούς»

- Ερώτηση στη Βουλή για την αύξηση 10% στα δημοτικά τέλη στο Δήμο Αθηναίων

- ΕΛΤΟΝ: Φορολογικό πιστοποιητικό με συμπέρασμα «χωρίς επιφύλαξη» για τη χρήση 2023