ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η ιταλική επενδυτική τράπεζα Μediobanca και η ομάδα του Alberto Nigro, αν και παραμένουν ουδέτεροι συνολικά για τον εγχώριο τραπεζικό κλάδο, «χαιρετίζουν» τη βελτίωση της κερδοφορίας των τραπεζών.

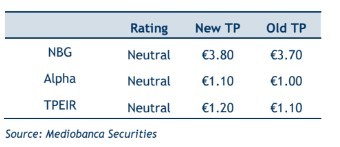

Παρά τη χαμηλή μακροοικονομική ορατότητα, αυξάνει τους στόχους των τιμών για όλες τις τράπεζες που ακολουθεί και προτείνει για την Εθνική Τράπεζα, την Alpha Bank και την Τράπεζα Πειραιώς σε 3,80 ευρώ (από 3,70 ευρώ προγενέστερα), 1,10 ευρώ (από 1 ευρώ προγενέστερα) και 1,20 ευρώ (από 1,10 ευρώ προγενέστερα), αντίστοιχα.

«Σε μια κανονική κατάσταση, τα αποτελέσματα του δεύτερου τριμήνου θα είχαν προκαλέσει μια ισχυρή επαναξιολόγηση των μετοχών των Ελληνικών τραπεζών, καθώς η αναμενόμενη και μεγάλη διαδικασία εξυγίανσης έχει σχεδόν ολοκληρωθεί, με τους δείκτες μη εξυπηρετούμενης έκθεσης (NPEs) να έχουν ήδη κινηθεί χαμηλότερα του 10% και τη κερδοφορία να βελτιώνεται ορατά, βοηθούμενη επίσης από μια σταθερή δανειακή ανάπτυξη. Ωστόσο, απέχουμε από μια πιο θετική στάση για τις ελληνικές τράπεζες, καθώς αυτό πρέπει να συνδυαστεί με τον σημερινό επιδεινωμένο κόσμο: πόλεμος, αυξανόμενη απειλή για το φυσικό αέριο, αύξηση του πληθωρισμού, γεωπολιτικές εντάσεις και διολίσθηση του ΑΕΠ της ΕΕ σε μια πιθανή ύφεση, κατά την άποψή μας», εξηγεί ο Alberto Nigro.

«Επιπλέον, παρά το γεγονός ότι η Ελλάδα είναι λιγότερο εξαρτημένη από τη Ρωσία στο φυσικό αέριο, συνεχίζουμε να πιστεύουμε ότι μια πιθανή σκληρή μακροοικονομική επιβράδυνση στην Ευρώπη θα πλήξει και την Ελλάδα. Σε πρόσφατο σημείωμα αναφέραμε ότι υπάρχει ανοδική κλίση για τις τράπεζες όσον αφορά τη μεσοπρόθεσμη αποτίμηση (2 από τα 4 σενάρια δείχνουν προς διπλάσιο διψήφιο ποσοστό ανόδου, ένα σε δίκαιη αξία και ένα σε διψήφιο ποσοστό πτώσης), αλλά βλέπουμε μια πληθώρα βραχυπρόθεσμων απειλών, γεγονός που υποδεικνύει να παραμείνουμε επιφυλακτικοί και να περιμένουμε την κατάλληλη στιγμή για αγορές», συνεχίζει ο Nigro.

«Αυτό επιβεβαιώνεται από το μεγάλο discount σε σχέση με τις τράπεζες της ΕΕ, με την Τράπεζα Πειραιώς και την Alpha bank να είναι διαπραγματεύσιμες με 0,2 φορές και 0,37 φορές την ενσώματη λογιστική αξία (P/TE), αντίστοιχα, για 7%-9% δείκτη αποδοτικότητας RoTE το 2023, ενώ βλέπουμε την ΕΤΕ να είναι διαπραγματεύσιμη με 0,47 φορές P/TE για 8% RoTE το 2023 (ή 10% αν προσαρμοστεί το πλεονάζον κεφάλαιο πάνω από το 12%)», επισημαίνει ο Nigro.

Η καλύτερη αύξηση των δανείων το 2022 οδηγεί σε σημαντική αναβάθμιση των κερδών ανά μετοχή

Οι εγχώριες τράπεζες ανακοίνωσαν σταθερά αποτελέσματα το β’ τρίμηνο, με τα καθαρά έσοδα από τόκους (NII) να υπερβαίνουν τις προσδοκίες, με τα κόστη και τις προβλέψεις (CoR) υπό έλεγχο, χωρίς να παρουσιάζουν σημάδια επιδείνωσης της ποιότητας του ενεργητικού.

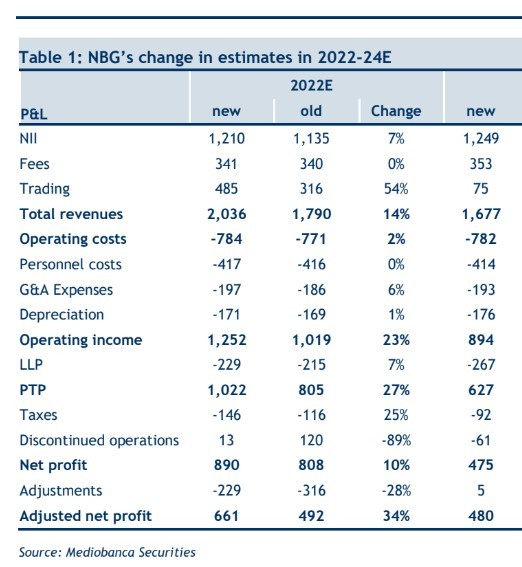

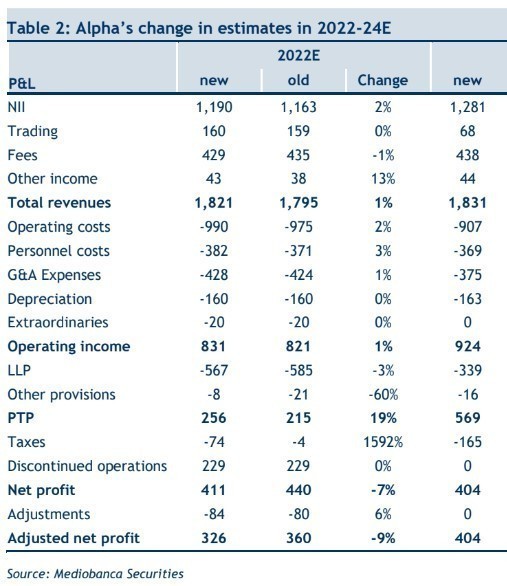

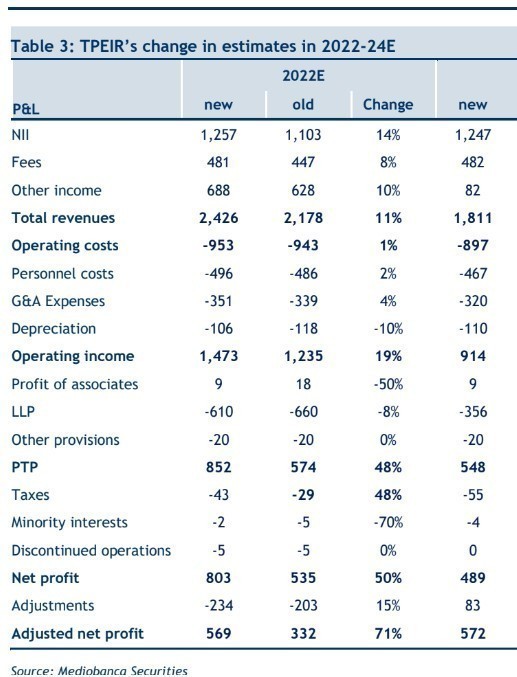

Η Mediobanca επικαιροποιεί τις εκτιμήσεις της για το 2022-24 κυρίως για να αποτυπώσει την καλύτερη από την αναμενόμενη εξέλιξη των καθαρών εσόδων από τόκους (NII), υποστηριζόμενη από την ισχυρότερη αύξηση των δανείων στο εξάμηνο. Αυξάνει κατά μέσο όρο τα NII του 2022-24 κατά 11%, 5%, 3% σε Πειραιώς, ΕΤΕ και Alpha, αντίστοιχα, οδηγώντας σε αναβαθμίσεις στα EPS σε υψηλό μονοψήφιο ποσοστό για την Alpha και την ΕΤΕ και διψήφια αναβάθμιση EPS για την Πειραιώς. Οι ελληνικές τράπεζες είναι ιδιαίτερα προσανατολισμένες σε υψηλότερα επιτόκια, ωστόσο αυτό περιορίζεται μέχρι τα βραχυπρόθεσμα επιτόκια να γίνουν θετικά λόγω της παρουσίας κατώτατων ορίων στα αρνητικά επιτόκια. Τέλος, αυξάνει οριακά το κόστος, το οποίο υπεραντισταθμίζεται από τα υψηλότερα κέρδη συναλλαγών. Μετά την αναβάθμιση των EPS, η Mediobanca βλέπει το δείκτη αποδοτικότητας ιδίων κεφαλαίων RoTE 2023-24 στο 7%-8% για την Alpha και την ΕΤΕ, ενώ στο 9% για την Πειραιώς.

Κεφάλαια CET1: άφθονα σε ΕΤΕ, Πειραιώς και Alpha για να στηριχθεί στη μελλοντική κερδοφορία

«Η ETE παραμένει το όνομα που προτιμούμε όσον αφορά την κεφαλαιακή θέση, με δείκτη FL CET1 ήδη στο 15% και θα φτάσει σύντομα στο επίπεδο του 15,85% χάρη στην πώληση των δραστηριοτήτων απόκτησης πελατών (+60μ.β.) και το κλείσιμο του έργου Frontier II (1 δισ. ευρώ NPE τιτλοποίηση για +25μ.β.). Βλέπουμε ότι ο δείκτης θα φτάσει το 16,2-16,5% το 2023-24. Αφού σχεδόν ολοκλήρωσε τη διαδικασία απομείωσης κινδύνου και απορρόφησε τις σχετικές ζημιές, αναμένουμε ότι η Alpha και η Πειραιώς θα βελτιώσουν την κεφαλαιακή τους θέση, βασιζόμενες σε θετική και υψηλότερη κερδοφορία τα επόμενα τρίμηνα. Βλέπουμε ότι η Πειραιώς θα φτάσει το δείκτη σε 12-13% έως το 2023-24 από 11% το 2022. Τέλος, βλέπουμε την Alpha να φτάνει το 12% έως το 2022, αυξανόμενη σε 12,6% και 13,1% το 2023-24 λόγω της υψηλότερης κερδοφορίας», καταλήγει ο Nigro της ιταλικής Mediobanca.

Διαβάστε επίσης:

Δισεκατομμυριούχος επενδυτής ξεπουλάει το μερίδιό του, μετά το ξέφρενο ράλι 21.400% της μετοχής

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ένα φιλανθρωπικό Gala Όπερας στο Κολλέγιο Αθηνών, a night with a Star και η κοπή πίτας στην Q&R

- Καμπανάκι για κοκκύτη και ιλαρά – Τι έδειξε νέα μελέτη του ΕΟΔΥ για τα παιδιά, τα δύο προβλήματα

- Θοδωρής Λιβάνιος στο mononews: Αξιολόγηση κρατικών και αυτοδιοικητικών υπηρεσιών από τον υπολογιστή ή το κινητό

- Δήμος Καισαριανής: Στον αέρα το έργο ανάπλασης του Σκοπευτηρίου Καισαριανής (;)