ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Περιεχόμενα

«Η σχέση κινδύνου-απόδοσης για τις μετοχές θα αρχίσει να φαίνεται πιο ελκυστική όσο προχωράμε στο δεύτερο εξάμηνο, αν και οι βραχυπρόθεσμες προοπτικές παραμένουν δύσκολες», εκτιμά η ομάδα Global Markets Strategy των Nikolaos Panigirtzoglou και Marko Kolanovic της JP Morgan.

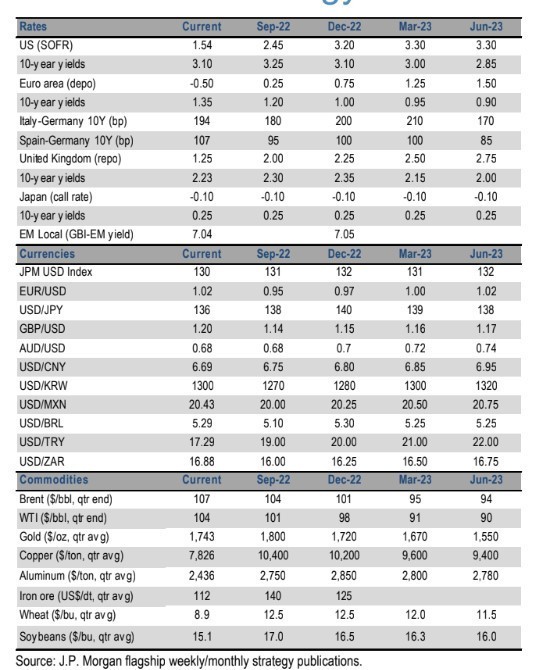

Καθώς οι μετοχές έχουν υποτιμηθεί σημαντικά σε σχέση με τους ιστορικούς μέσους όρους τους και προσφέρουν ένα σημαντικό μαξιλάρι έναντι των αποδόσεων των ομολόγων, ακόμη και με την αναπροσαρμογή των κερδών, η επενδυτική τράπεζα επαναλαμβάνει την προτίμησή της για τα εμπορεύματα, τις μετοχές της Κίνας, των αναδυόμενων αγορών, του ΗΒ αλλά και των τραπεζών, ειδικά στην Ευρώπη.

Ειδικά για τις τράπεζες βλέπει πέντε καταλύτες για την υπεραπόδοσή τους το δεύτερο εξάμηνο. Μεταξύ των μετοχών, προτιμούν τις κυκλικές και τις μικρές κεφαλαιοποιήσεις έναντι των ακριβών αμυντικών τίτλων.

Ο Kolanovic εξακολουθεί να προτείνει στους επενδυτές να διατηρήσουν σημαντικές θέσεις σε εμπορεύματα και περιουσιακά στοιχεία που είναι ευαίσθητα στα εμπορεύματα. Μάλιστα, πηγαίνει την πρόταση του ένα βήμα παραπέρα και προτείνει την αύξηση θέσεων στα εμπορεύματα με αφορμή την πρόσφατη υποχώρηση, δεδομένης της άποψης που έχει επανειλημμένα εκφράσει ότι ο ανοδικός κύκλος των τιμών των εμπορευμάτων συνεχίζεται και αυτή η κατηγορία επενδύσεων αποτελεί αντιστάθμισμα στον πληθωρισμό και τους γεωπολιτικούς κινδύνους.

Το sell-off έχει οδηγήσει σε αποκλιμάκωση των αποτιμήσεων (derating) στην αγορά με το δείκτη αποτίμησης P/E του δείκτη S&P 500 να μειώνεται από τις 22 φορές στις 15 φορές και σε αυτά τα επίπεδα, οι μετοχές ήδη αποτιμούν την επιθετική διάθεση της Fed και ένα πιο ήπιο guidance για την κερδοφορία από τις διοικήσεις των εισηγμένων.

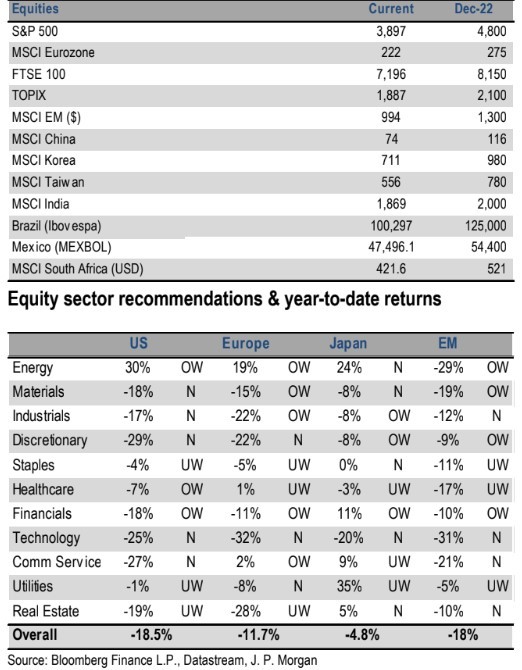

Ενώ οι γεωπολιτικές εντάσεις στην Ευρώπη αντιπροσωπεύουν σημαντικό κίνδυνο, η JPM πιστεύει ότι μια διπλωματική λύση το δεύτερο εξάμηνο του 2022 είναι πιθανή και θα βελτιώσει το σκηνικό του πληθωρισμού. Η ανθεκτικότητα των θεμελιωδών μεγεθών των αμερικανικών μετοχών είναι εντυπωσιακή και αναμένεται ότι τα κέρδη ανά μετοχή (EPS) του δείκτη S&P 500 EPS θα μειωθούν ελαφρώς μόνο το 2022 στα 225 δολάρια με τιμή στόχο το τέλος του έτους στις 4.800 μονάδες.

Στην Ευρώπη, η ομάδα των Kolanovic και Panigirtzoglou τοποθετεί το στόχο για τον δείκτη MSCI Eurozone στα τέλη του έτους στις 275 μονάδες και στις 8.150 μονάδες για τον δείκτη του ΗΒ FTSE-100.

Οι εκτιμήσεις για τα κέρδη ανά μετοχή (EPS) του 2022 έχουν αναβαθμιστεί κατά 7% στην Ευρωζώνη και 19% στο ΗΒ, ενώ ειδικά για την αγορά του ΗΒ το discount στην αποτίμηση είναι σε επίπεδα ρεκόρ σε σχέση με άλλες περιοχές, ενώ προσφέρει και την υψηλότερη μερισματική απόδοση παγκοσμίως.

Οι αναδυόμενες αγορές θα είναι οι κερδισμένοι του δεύτερου εξαμήνου και θα υπεραποδώσουν των ανεπτυγμένων αγορών με το στόχο τιμής για τον δείκτη MSCI Emerging Markets να τοποθετείται στις 1.300 μονάδες, με ανοδικό περιθώριο 22% από τα τρέχοντα επίπεδα.

Γιατί συστήνει overweight στον τραπεζικό κλάδο

Ο πληθωρισμός θα προσφέρει πιο ευνοϊκό περιβάλλον για τις αποδόσεις των τραπεζών και είναι σημαντικό να θυμηθούμε ότι ο τραπεζικός κλάδος σημείωσε υψηλές αποδόσεις κατά τη δεκαετία του 1970, πλην των περιόδων ύφεσης, εξηγούν οι Kolanovic και Panigirtzoglou.

Η overweight σύσταση στηρίζεται σε πέντε άξονες

1) Ο πληθωρισμός θα πρέπει να αποτελέσει ένα καλύτερο περιβάλλον για τις επιδόσεις των τραπεζών καθώς οι τράπεζες σημείωσαν σχετικά καλές επιδόσεις κατά τη διάρκεια της δεκαετίας του 1970, εκτός των περιόδων ύφεσης.

2) Οι ισολογισμοί είναι υγιείς, έχοντας υποστεί σημαντική απομείωση του κινδύνου την προηγούμενη δεκαετία και η ρυθμιστική αβεβαιότητα είναι λιγότερη σήμερα από ότι ήταν αμέσως μετά την παγκόσμια χρηματοπιστωτική κρίση (GFC).

3) Ο κίνδυνος κατακερματισμού είναι χαμηλότερος από ό,τι φοβάται η αγορά, κατά τη γνώμη τους, καθώς η ΕΚΤ πιθανότατα θα είναι γρήγορη και αποτελεσματική στην αποφυγή του κινδύνου μετάδοσης.

4) Οι αποτιμήσεις φαίνονται πολύ ελκυστικές με τις ευρωπαϊκές τράπεζες να διαπραγματεύονται με 7 φορές σε όρους δείκτη P/E και 40% discount σε σχέση με την ευρύτερη αγορά και με 0,6 φορές σε όρους λογιστικής αξίας P/B).

5) Ο κλάδος παρουσιάζει μεγάλο χάσμα σε σχέση με τις αποδόσεις των ομολόγων, το οποίο είναι απίθανο να κλείσει αποκλειστικά μέσω της κατάρρευσης των αποδόσεων ομολόγων. Τέλος, οι τράπεζες θα βελτιώσουν τις αποδόσεις τους σε όρους καθαρών εσόδων (NIM), καθώς η ΕΚΤ θα αρχίσει τη σύσφιξη της πολιτικής.

Διαβάστε επίσης

JP Morgan: Η ελευθερία από το ρωσικό πετρέλαιο κοστίζει… 400 δισ. δολάρια

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Noval Property: Έκτη περίοδος εκτοκισμού πράσινου ομολογιακού

- Ισραήλ: Θα εφεσιβάλει την απόφαση για τα εντάλματα σύλληψης Νετανιάχου και Γκάλαντ

- ΟΗΕ: Έχει αρχίσει να προσαρμόζει τις επιχειρήσεις του στη «νέα κατάσταση» μετά την κατάπαυση πυρός

- Ισπανία: Έκρηξη σε εργοστάσιο στο Αλικάντε – Τρεις νεκροί μέχρι στιγμής