ΣΧΕΤΙΚΑ ΑΡΘΡΑ

«Πιστεύουμε ότι οι αποδόσεις των ομολόγων σε γενικές γραμμές θα συνεχίσουν την άνοδό τους, καθώς ο κύκλος σύσφιξης συνεχίζεται με φόντο τις δυσάρεστα υψηλές τιμές πληθωρισμού, επιβαρύνοντας τις αποτιμήσεις των μετοχών παγκοσμίως», εκτιμούν οι αναλυτές της Capital Economics.

Η υποτονική παγκόσμια ανάπτυξη θα συμβάλλει στην αύξηση των ασφαλίστρων κινδύνου και στην απογοήτευση για τα κέρδη στις οικονομίες των αναδυόμενων αλλά και των αναπτυγμένων αγορών.

Η εκτίμηση της CE είναι ότι οι τιμές των εμπορευμάτων θα υποχωρήσουν και οι χρηματιστηριακές αγορές στη Λατινική Αμερική και στη Νοτιοανατολική Ευρώπη ενδέχεται να υποαποδώσουν. Με δεδομένη τη δυσμενή εκτίμηση για την οικονομία της Κίνας, επισημαίνουν ότι η πρόσφατη ανάκαμψη της χρηματιστηριακής αγοράς της Κίνας δεν θα γίνει ένα διαρκές ράλι, αν και εκτιμούν ότι δεν θα σημειωθεί σημαντική υποαπόδοση των περιουσιακών στοιχείων των αναδυόμενων αγορών.

Η μεγαλύτερη απειλή για τα περιουσιακά στοιχεία των αναδυόμενων δεν είναι η σύσφιξη της Fed, αλλά μια βαθύτερη ύφεση της παγκόσμιας οικονομίας ή μια εντονότερη πτώση των τιμών των εμπορευμάτων από αυτή που προεξοφλούν οι επενδυτές. «Αμφιβάλλουμε ότι η επιθετική σύσφιξη της πολιτικής από τις κεντρικές τράπεζες των αναπτυγμένων αγορών θα ακολουθηθεί από μια σειρά χρηματοπιστωτικών κρίσεων στις μεγάλες οικονομίες των αναδυόμενων αγορών, όπως έχει συμβεί κατά καιρούς στο παρελθόν», εκτιμούν οι αναλυτές της Capital Economics. Τα περιουσιακά στοιχεία των αναδυόμενων αλλά και των αναπτυγμένων αγορών θα βρίσκονται σε δύσκολη θέση για αρκετό καιρό ακόμη και πολλές χρηματιστηριακές αγορές των αναδυόμενων που είναι ευαίσθητες στα εμπορεύματα θα υποαποδώσουν.

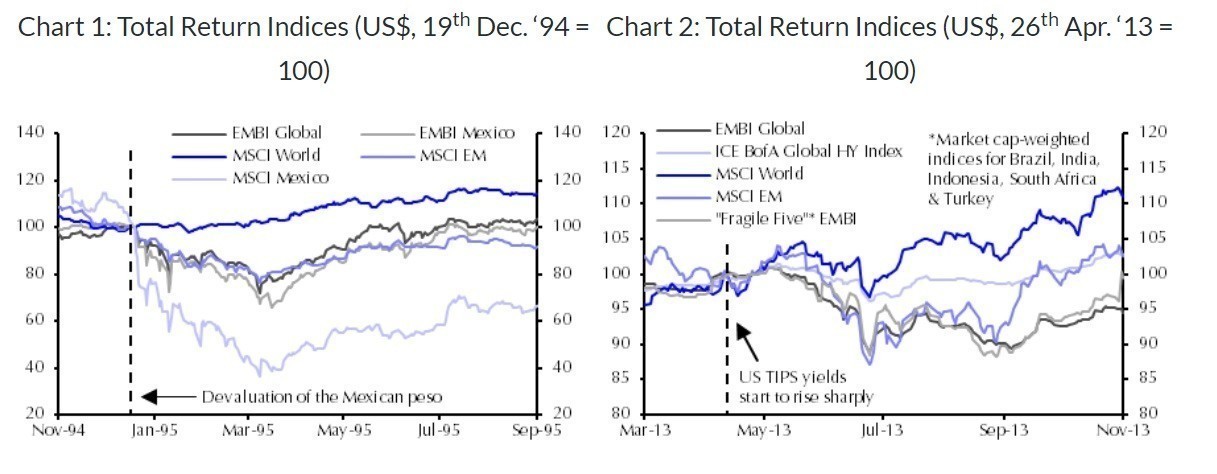

Βάσει των ιστορικών δεδομένων, η προοπτική μιας πολύ πιο αυστηρής νομισματικής πολιτικής σε ολόκληρο τον αναπτυγμένο κόσμο μπορεί να ανησυχεί κάποιους που έχουν επενδύσει σε περιουσιακά στοιχεία των αναδυόμενων, εκτιμά το think tank. Μια βασική διαφορά μεταξύ των κρίσεων του παρελθόντος και του σήμερα είναι ότι οι περισσότερες χώρες βρίσκονται σε αισθητά διαφορετική θέση, όσον αφορά τόσο το πλαίσιο πολιτικής όσο και τον ισολογισμό τους. Οι περισσότερες αναδυόμενες χώρες αντί για νομίσματα συνδεδεμένα με υψηλές ισοτιμίες, έχουν νομίσματα ελεύθερης διακύμανσης. Επίσης, το μεγαλύτερο μέρος του δημόσιου χρέους αυτών των χωρών είναι εκφρασμένο σε τοπικό και όχι σε ξένο νόμισμα και πολλοί έχουν συσσωρεύσει σημαντικά συναλλαγματικά αποθέματα.

Οι «επικίνδυνες» αναδυόμενες χώρες

Υπάρχουν κάποιες χώρες, ωστόσο, για τις οποίες υπάρχουν ανησυχίες, σύμφωνα με την CE. Η Σρι Λάνκα βρίσκεται ήδη στη μέση μιας χρηματοπιστωτικής κρίσης και οι κίνδυνοι για το δημόσιο χρέος στην Τυνησία και την Γκάνα είναι υπαρκτοί. Επιφυλακτική στάση επίσης διατηρεί για τη Χιλή και την Τουρκία, την Ουγγαρία, τη Ρουμανία και την Πολωνία. Ορισμένες από αυτές έχουν μεγάλες αγορές ομολόγων σε τοπικό νόμισμα και τα νομίσματά τους θα μπορούσαν να δυσκολευτούν.

Η σχετική ανθεκτικότητα των περιουσιακών στοιχείων των αναδυόμενων φέτος εξηγείται από τα θεμελιώδη. Σε όρους δολαρίου, ο δείκτης MSCI EM έχει αντέξει ελαφρώς καλύτερα από τον δείκτη MSCI World φέτος, παρά τους επιθετικούς κύκλους σύσφιξης.

O δείκτης MSCI Λατινικής Αμερικής και ο δείκτης MSCI EM EMEA επίσης, με την εξαίρεση της Ρωσίας, έχουν πάει πολύ καλά. Τα κρατικά ομόλογα σε δολάρια των αναδυόμενων βρέθηκαν σε δύσκολη θέση εν μέσω της αύξησης των κρατικών αποδόσεων και των ασφαλίστρων κινδύνου, αλλά ο δείκτης τους έχει σημειώσει μικρή υποαπόδοση σε σχέση με τα εταιρικά ομόλογα των αναπτυγμένων χωρών, καταλήγει η CE.

Διαβάστε επίσης:

Αφήνουν τις μετοχές και επιστρέφουν στα ομόλογα οι επενδυτές;

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Υπ. Δικαιοσύνης και Ψηφιακής Διακυβέρνησης: Η Δικαιοσύνη αναβαθμίζεται ψηφιακά με συστήματα τεχνητής νοημοσύνης

- Λιμάνι Ηγουμενίτσας: Σύλληψη οδηγού φορτηγού για μεταφορά από την Ιταλία κλεμμένων αυτοκινήτων

- Διεθνής αναγνώριση στη Seatrade Cruise Global 2025: Ο Ο.Λ. Ηρακλείου στο επίκεντρο του παγκόσμιου ενδιαφέροντος

- Επίσκεψη του Γάλλου υπουργού Άμυνας Σεμπαστιέν Λεκορνύ στα «Ναυπηγεία Σαλαμίνας», που κατασκευάζουν τμήματα των φρεγατών