ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Ανοίγει ακόμη περισσότερο το βηματισμό της η τράπεζα Πειραιώς ΠΕΙΡ 0,27% 3,74, με στρατηγικό στόχο να ενισχύσει την αποδοτικότητά της και να ισχυροποιήσει τη θέση της στην αγορά.

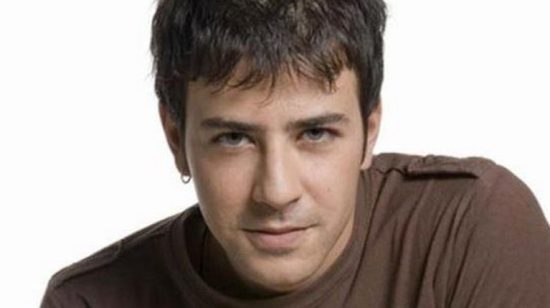

Ο διπλασιασμός της προ προβλέψεων κερδοφορίας σε επαναλαμβανόμενη βάση, είναι ένα από τα πέντε βασικά «κλειδιά « του νέου επιχειρηματικού πλάνου ανάπτυξης, για την τετραετία 2022-2025. Το οποίο και φέρει την υπογραφή του επί πέντε χρόνια, εξαιρετικά έμπειρου και αποτελεσματικού CEO της τράπεζας, Χρήστου Μεγάλου.

Εκκινώντας από τα 600 εκατ. ευρώ της περσινής χρήσης, τα επαναλαμβανόμενα και απαλλαγμένα από εξτρά επιπτώσεις κέρδη, θα ανέβουν βαθμιαία στα επίπεδα των 1,2 δισ. ευρώ το 2025.

Εξέλιξη που έρχεται να διαμορφώσει μια βιώσιμη προοπτική για ελκυστικές αποδόσεις προς τους μετόχους, μέσα από τα προς διανομή μερίσματα.

Όπως προκύπτει από το business plan η τράπεζα επιδιώκει να αυξήσει την απόδοση επί των μέσων ενσώματων ιδίων κεφαλαίων (Roa TBV) σε περίπου 6% για το 2022 και σταδιακά να φτάσει στο περίπου 12% το 2025.

Σήμερα η ενσώματη καθαρή θέση της Πειραιώς ( Tangible Book Value) είναι στην περιοχή των 5 δισ. ευρώ, ενώ η χρηματιστηριακή αξία βρίσκεται στα 1,71 δισ.. Αντιπροσωπεύοντας το 34,2% % της καθαρής αυτής θέσης.

Συσχετισμός που είναι ο χαμηλότερος στον τραπεζικό κλάδο και δείχνει την υποτιμημένη «ζώνη» τιμών όπου βρίσκεται η μετοχή.

Ούτως ή άλλως το ουσιώδες είναι το 6% της κεφαλαιακής απόδοσης μεταφράζεται σε κέρδη 300 εκατ. ευρώ μετά από φόρους για την εφετινή χρονιά.

Κέρδη που προβλέπεται να πάνε στα 400 εκατ. ευρώ το 2023 και μετέπειτα στα 600 και τα 700 εκατ. ευρώ για το 2024 και 2025.

Σε συνάρτηση με τις συνθήκες και τις εποπτικές απαιτήσεις, η τράπεζα, από τη στιγμή που θα έχει πετύχει να υλοποιήσει τους σχεδιασμούς της, διαθέτει τη δυνητική ευχέρεια της διανομής μερίσματος από 2024.

Το οποίο θα αντιστοιχεί στο 20% των κερδών της χρήσης του 2023.

Δηλαδή 80 εκατ. ευρώ, που σημαίνει 0,064 ευρώ ανά μετοχή.

Σε σχέση με τη χθεσινή τιμή της μετοχής ( που έκλεισε στα 1,375 ευρώ) η μερισματική απόδοση είναι 4,65%.

Για τα χρήση του 2024, στόχος είναι να δοθεί σε μερίσματα (το 2025) το 35% των κερδών.

Ήτοι 210 εκατ. ευρώ, που αντιστοιχούν σε 0,168 ευρώ ανά μετοχή. Με την μερισματική απόδοση να ανέρχεται στο…12,2% σε σχέση με τωρινά επίπεδα της μετοχής.

Πού θα πάνε ΑΕΠ, πληθωρισμός και «κόκκινα» δάνεια

Το αναμορφωμένο επιχειρηματικό πλάνο της Πειραιώς, πέραν όλων των άλλων, θεωρεί ότι οι εφετινοί ρυθμοί ανάπτυξης του ΑΕΠ θα είναι στο 3% με 4%, και εν συνεχεία για την περίοδο 2023-2025 στο περίπου 3% ετησίως.

Ο πληθωρισμός εκτιμάται ότι θα φτάσει εφέτος στο 7% για να υποχωρήσει από την επόμενη χρονιά στο 2%. Ενώ για την ανεργία προβλέπεται ότι από το 14,9% του 2021, θα υποχωρήσει εφέτος στο 13% και εν συνεχεία στο 11%.

Σε ότι αφορά τις τιμές των ακινήτων (κατοικίες) εκτιμάται ότι θα κινηθούν με άνοδο 6% ετησίως.

Το δεύτερο «κλειδί» στο business plan της Πειραιώς- η οποία έχει 5,7 εκατ. πελάτες, 35% μερίδιο στις συναλλαγές ηλεκτρονικής τραπεζικής και το μεγαλύτερο μερίδιο της εγχώριας αγοράς σε καταθέσεις και δάνεια- είναι η ριζική αντιμετώπιση των «κόκκινων» δανείων.

Το απόθεμα των μη εξυπηρετούμενων πιστωτικών ανοιγμάτων από τα 4,9 δισ. που είναι τώρα, θα μειωθεί στα 3,3 δισ. στα τέλη του 2022, στα 1,9 δισ. το 2023 και στα 1,2 δισ. μετέπειτα.

Με τα αντίστοιχα ποσοστά να υποχωρούν από το τρέχον 13%, στο 9% και εν συνεχεία στο 5% και το 3% επί του συνολικού δανειακού χαρτοφυλακίου.

Στον απόηχο της γεωπολιτικής έντασης και της έξαρσης του πληθωρισμού, η Πειραιώς επισημαίνει πώς η δυναμική του εισοδήματος των δανειοληπτών λιανικής μπορεί να μειωθεί κατά 300 ευρώ μηνιαίως… Προσθέτοντας περί τα 100 με 150 εκατ. ευρώ στα μη εξυπηρετούμενα δάνεια.

Με το επιμεριζόμενο κόστος να είναι ανάμεσα στα 20 με 25 εκατ. ευρώ. Ήδη η τράπεζα έχει αναθεωρήσει τις εφετινές προβλέψεις από το 0,75% στο 1%.

Σε μεταποίηση, τουρισμό και ενέργεια τα νέα δάνεια

Το τρίτο «κλειδί» στο νέο επιχειρηματικό πλάνο αφορά τις εκταμιεύσεις νέων δανείων σε επιχειρήσεις και νοικοκυριά. Σήμερα η τράπεζα διαθέτει το μεγαλύτερο χαρτοφυλάκιο εξυπηρετούμενων δανείων, το οποίο ανέρχεται σε 27,5 δισ. ευρώ και στοχεύεται να φτάσει στα 35 δισ. το 2025.

Αυτό ως καθαρό αποτέλεσμα, μετά από τις αποπληρωμές που θα υπάρξουν.

Πρακτικά οι νέες εκταμιεύσεις δανείων θα είναι 27 δισ. ευρώ σε ορίζοντα τετραετίας ( 6,2 δισ. για εφέτος και στη συνέχεια κατ’ έτος 6,5, 6,9 και 7,4 δισ. το 2025).

Το ιδιαίτερο χαρακτηριστικό της πιστωτικής επέκτασης είναι ότι η Τράπεζα στοχεύει να επικεντρωθεί στους πλέον υποσχόμενους κλάδους της οικονομίας, οι οποίοι χαρακτηρίζονται από ανθεκτικότητα, εξαγωγικό προσανατολισμό, ποιότητα και βιωσιμότητα.

Υιοθετώντας προσέγγιση απόδοσης προσαρμοσμένη για την ανάληψη κινδύνων, οι τομείς στόχευσης θα είναι η μεταποίηση, ο τουρισμός και η ενέργεια. Κλάδοι οι οποίοι αναμένεται να αντλήσουν σχεδόν τα μισά από τα νέα επιχειρηματικά δάνεια.

Ενίσχυση εσόδων με «όπλο» το asset management

Τέταρτο «κλειδί» για την τράπεζα είναι η ενίσχυση των καθαρών εσόδων από προμήθειες, κατά 130 εκατ. ευρώ. Δηλαδή από τα περσινά έσοδα των 400 εκατ. ευρώ, σε αυτά των 530 εκατ. ευρώ μέχρι και το 2025.

Η αύξηση αναμένεται να γίνει μέσω οργανικής ανάπτυξης και νέων στρατηγικών πρωτοβουλιών στο asset management και τη διαχείριση ακινήτων.

Μάλιστα ,ο νέος επιχειρηματικός πυλώνας που συγκροτείται και ο οποίος περιλαμβάνει τους τομείς διαχείρισης αμοιβαίων κεφαλαίων, χρηματιστηριακών

συναλλαγών και private banking, έχει στόχο να φτάσει στα 12 δισ. ευρώ ή και πάνω από αυτά.

Σχεδόν διπλάσια από τα υπό διαχείριση κεφάλαια της περσινής χρονιάς που ήταν στα 6,5 δισ..

Σε ότι αφορά τη διαχείρηση ακινήτων , το νέο σχέδιο θα έχει ως αποτέλεσμα τη μείωση του συνόλου των ακινήτων μεσοπρόθεσμα κατά 1 δισ. ευρώ (από 3,2 δισ.. σήμερα) ενώ ταυτόχρονα θα αυξήσει τα έσοδα από μισθώματα σε περίπου 60 εκατ. το 2025 από 34 εκατ. ευρώ το 2021.

Οι περικοπές κόστους το φιλόδοξο «στοίχημα»

Το πέμπτο «κλειδί» του business plan είναι αυτό που αφορά τον περιορισμό του λειτουργικού κόστους. Από τα 900 εκατ. ευρώ που ήταν πέρσι ( εξαιρουμένων των έκτακτων δαπανών της εθελούσιας εξόδου και άλλων διοικητικών δαπανών) να πέσουν στα 700 εκατ. ευρώ μέχρι και το 2025.

Ο στόχος της τράπεζας για περιορισμό των λειτουργικών εξόδων από το 59% σε κάτω του 40% των συνολικών εσόδων, μοιάζει ιδιαίτερα φιλόδοξος.

Όπως επίσης και άλλα στοιχεία στο όλο επιχειρηματικό πλάνο.

Ωστόσο οι στρατηγικοί στόχοι που έχει θέσει μέχρι τώρα ο Χρήστος Μεγάλου, επιτυγχάνονται σε εξαιρετικά σημαντικό βαθμό…

Ειδικά σε ότι σχετίζεται με το κόστος του προσωπικού, από τα 380 εκατ. ευρώ της περσινής χρονιάς ( χωρίς συνυπολογίζονται τα 25 εκατ. ευρώ της εθελούσιας) θα επιχειρηθεί να πέσουν στα 300 εκατ. ευρώ το 2025.

Με τον αριθμό των υπαλλήλων για τις εν Ελλάδι δραστηριότητες της τράπεζας να περιορίζεται από τους 8.900 στους 6.100.

Δηλαδή κατά 2.800 σε βάθος τετραετίας εκ των οποίων οι 1.700 θα είναι απόρροια της βελτιστοποίησης και ψηφιοποίησης του Δικτύου.

Με τις δαπάνες των αποχωρήσεων να είναι της τάξεως των 250 εκατ. ευρώ.

Διαβάστε επίσης:

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Επιβατική Κίνηση: Άνοδος 9,1% στα 24 αεροδρόμια της ΥΠΑ

- ΣτΕ: Ακύρωσε πρόστιμο 40.000 ευρώ της ΝΔ για την διαρροή των emails

- DBRS: Νέο πλήγμα για τις ευρωπαϊκές τράπεζες από τους δασμούς Τραμπ – Η θέση της Ελλάδας

- Πέτρος Μπουσουλόπουλος: «Ουδεμία γνώση» για τα περί εμπλοκής του σε ποινική δικογραφία – Η ανακοίνωση των δικηγόρων του